Muchos contribuyentes no conocen cuál es su situación o no tienen claro si por su escasa actividad comercial deben usar la factura electrónica, por lo que los especialistas y la misma Dirección General de Tributación recomiendan verificar el estado e incluso desinscribirse si no está generando ventas.

“Lo recomendable es que si no están ejerciendo la actividad económica realicen el proceso de desinscripción”, afirmó Carlos Vargas, director general de Tributación. “Si vuelven a realizar operaciones, es necesario que se inscriban de nuevo y emitan comprobantes electrónicos”.

Ambos pasos se deben realizar en el sistema de la Administración Tributaria Virtual (ATV), en la página web del Ministerio de Hacienda.

Datos brindados por Tributación muestran que a noviembre del 2018 apenas un 33% de los contribuyentes registrados están usando factura electrónica.

LEA MÁS: Sólo un tercio de los contribuyentes registrados están emitiendo facturas electrónicas

¿Quiénes son?

El problema se está presentando con los contribuyentes que sí están obligados y no están usando la factura electrónica, unos 284.610, que se exponen a sanciones de hasta ¢43,1 millones.

Hay contribuyentes que por desconocimiento no se han percatado de la obligación de generar facturas electrónicas.

También hay algunos que no han adecuado su operación a la factura electrónica y otros que no han tomado consciencia de estar incumpliendo.

“Se han presentado muchas quejas por inquilinos indicando que el arrendador no da la factura”, ejemplificó Dunia Zamora, fiscal del Colegio de Contadores Públicos de Costa Rica.

También hay casos en que el cliente, que trabaja en la informalidad, no quiere recibir la factura de su proveedor; así como personas que se confundieron con la reforma fiscal y que creen que hacer la factura electrónica por alquiler es solo a partir de un monto.

Otros ejemplos son los de profesionales independientes que trabajan en empresas e instituciones, pero realizan alguna venta de servicio de forma esporádica. Hay negocios de comidas o comercios de venta al detalle que tampoco están cumpliendo.

La mayoría de contribuyentes manifiestan desconocer cuáles pasos concretos deben dar.

“Realmente hemos tenido un alcance importante en prácticamente todos los sectores empresariales y en todos los casos hemos detectado que algún contribuyente físico o jurídico no ha dado inicio a la facturación electrónica”, dijo Bryan Mora, gerente de impuestos y legal de Deloitte.

Cualquier persona que, aparte de su salario, reciba ingresos por alquileres, intereses, servicios profesionales, otros servicios personales y comisiones, entre otros, se encuentra en la obligación de estar inscrito como contribuyente y de emitir comprobantes electrónicos.

“El problema es creer que no va a ser detectado”, advirtió Rafael González, socio de impuestos y legal de Grant Thornton.

| ¿Problemas de validación? |

|---|

| Si no ha podido validar todos o una parte de los comprobantes electrónicos emitidos usando un sistema de facturación: |

| Si ya tiene un sistema de facturación electrónica y está inscrito en factura electrónica, puede proceder a validarlos los comprobantes electrónicos generados. |

| Esto evita inconvenientes y multas a quien emite el comprobante, así como al cliente que lo necesita para su declaración. |

| Fuente: Colegio de Contadores Públicos de Costa Rica. |

¿Y si tengo facturas físicas?

Algunos contribuyentes piensan que no tienen que usar factura electrónica pues aún les quedan talonarios de facturas físicas o impresas.

De acuerdo con la resolución 012-2018 de Tributación, a partir del 1° de noviembre del 2018 todos los contribuyentes deben estar emitiendo solo facturas electrónicas.

La única excepción son los que actualmente tienen prórroga adicional otorgada por Hacienda o quienes no están obligados.

Si el contribuyente tiene la obligación de utilizar comprobantes electrónicos no puede utilizar facturas, notas de crédito y débito físicas.

“No pueden utilizarlas más, pero sí deben guardarlas por los cuatro años siguientes en que presentó su última declaración”, dijo Zamora, del Colegio de Contadores.

¿Qué hacer?

Los especialistas indican que es importante recordar que cualquier persona física que se dedique a una actividad lucrativa, independientemente de que sea también asalariado o no, debe cumplir todos los deberes establecidos por las normas fiscales.

Lo primero que deben revisar es si se encuentran entre los contribuyentes obligados a emitir factura electrónica.

Ese paso incluye verificar la actividad que tienen inscrita ante la Administración Tributaria o bien proceder con la inscripción a través del sistema ATV.

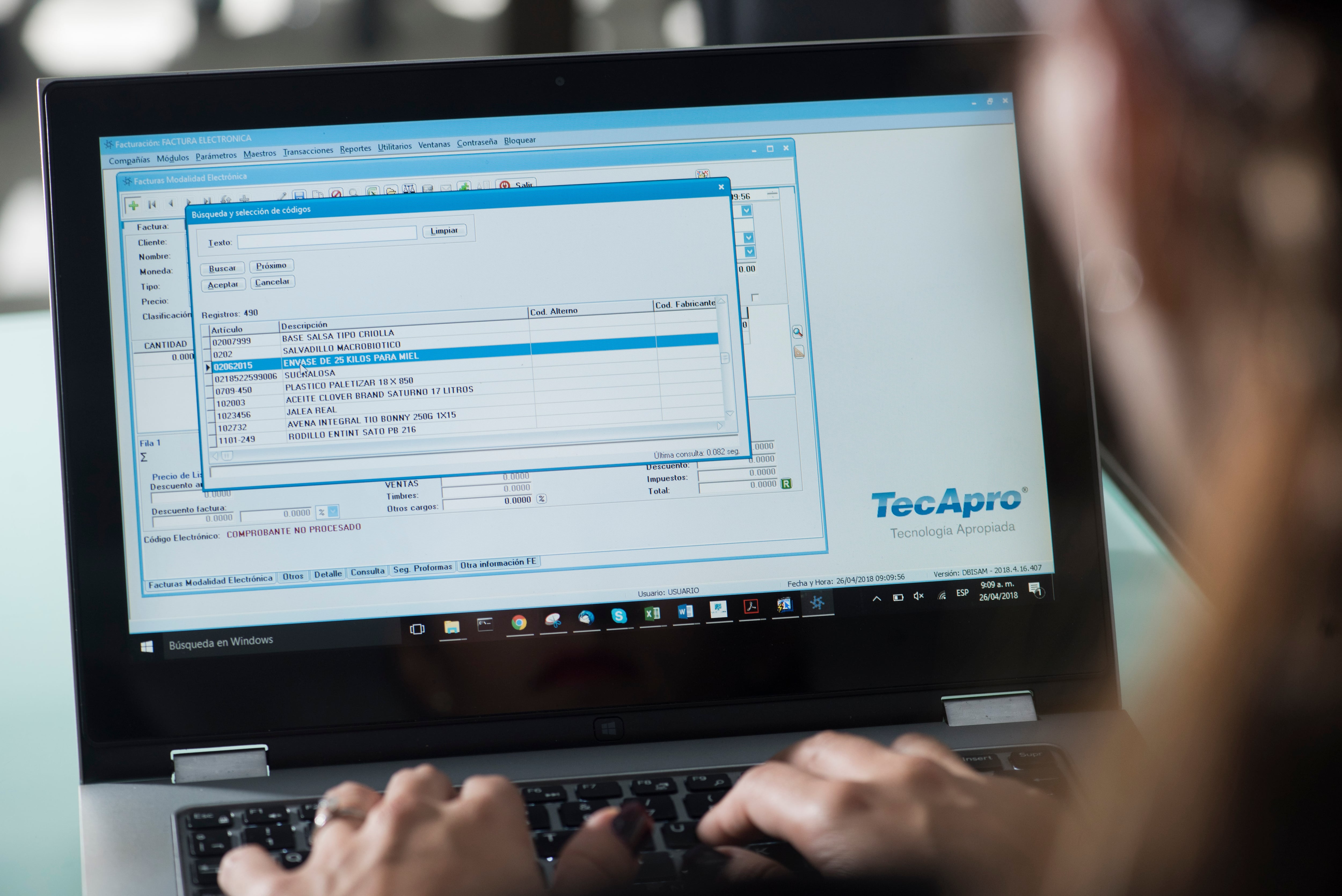

El siguiente paso es definir la forma de facturar, si es con un proveedor de factura electrónica o bien si se utilizan el sistema gratuito del Ministerio de Hacienda.

En todos los casos es imprescindible asesorarse para poder determinar los deberes formales e inclusive considerar los tres meses de amnistía establecidos en la Ley de Fortalecimiento de la Finanzas Públicas recién aprobada y ya en vigencia.

“Camarones”

En el caso de los profesionales o quienes realizan alguna actividad esporádica de ventas de servicios deben definir si van a seguir desarrollando dichas actividades en el futuro.

Si deciden no volver a realizar venta de servicios, es mejor realizar la desinscripción ante Tributación Directa. De lo contrario, se pueden exponer a sanciones.

Si la persona sabe que en cualquier momento podrá surgir alguna actividad de venta de servicios, lo mejor es mantenerse inscrito y estar al día con todos los deberes formales.

Al mantenerse inscritos, aunque no generen ventas, la Administración Tributaria parte de que mantienen actividades económicas y aplica la sanción.