El martes 25 de setiembre del 2018 pasará a la historia, luego de que el Ministerio de Hacienda anunciara la venta de las “letras del tesoro” por un monto de ¢498.000 millones al Banco Central de Costa Rica (BCCR), ante la imposibilidad de colocar bonos para sufragar el gasto corriente.

El sorpresivo anuncio disparó una estela de incertidumbre en el panorama nacional, ya que este es un mecanismo de emergencia que no se utilizaba desde hace más de dos décadas y tiene asociado recuerdos amargos para los bolsillos de los costarricenses.

El BCCR había financiado al Gobierno en momentos aciagos. Las letras del tesoro estuvieron presentes durante la crisis económica que explotó en el Gobierno de Rodrigo Carazo, en el mandato de Rafael Ángel Calderón y tras el cierre del Banco Anglo.

A pesar de que este mecanismo ha sido la antesala de crisis en el pasado, hoy la autoridades aseguran que el endeudamiento permitirá una participación más ordenada en los mercados, la cual no generará inflación, porque la deuda se reversa (por ley) en un plazo de noventa días.

LEA MÁS: (VEA) Entrevista con Rocio Aguilar, Ministra de Hacienda, sobre compra de Letras del Tesoro.

Administración Carazo: entre la espada y la pared

Desde 1979 el país enfrentaba una encrucijada económica que era atizada por la crisis petrolera internacional.

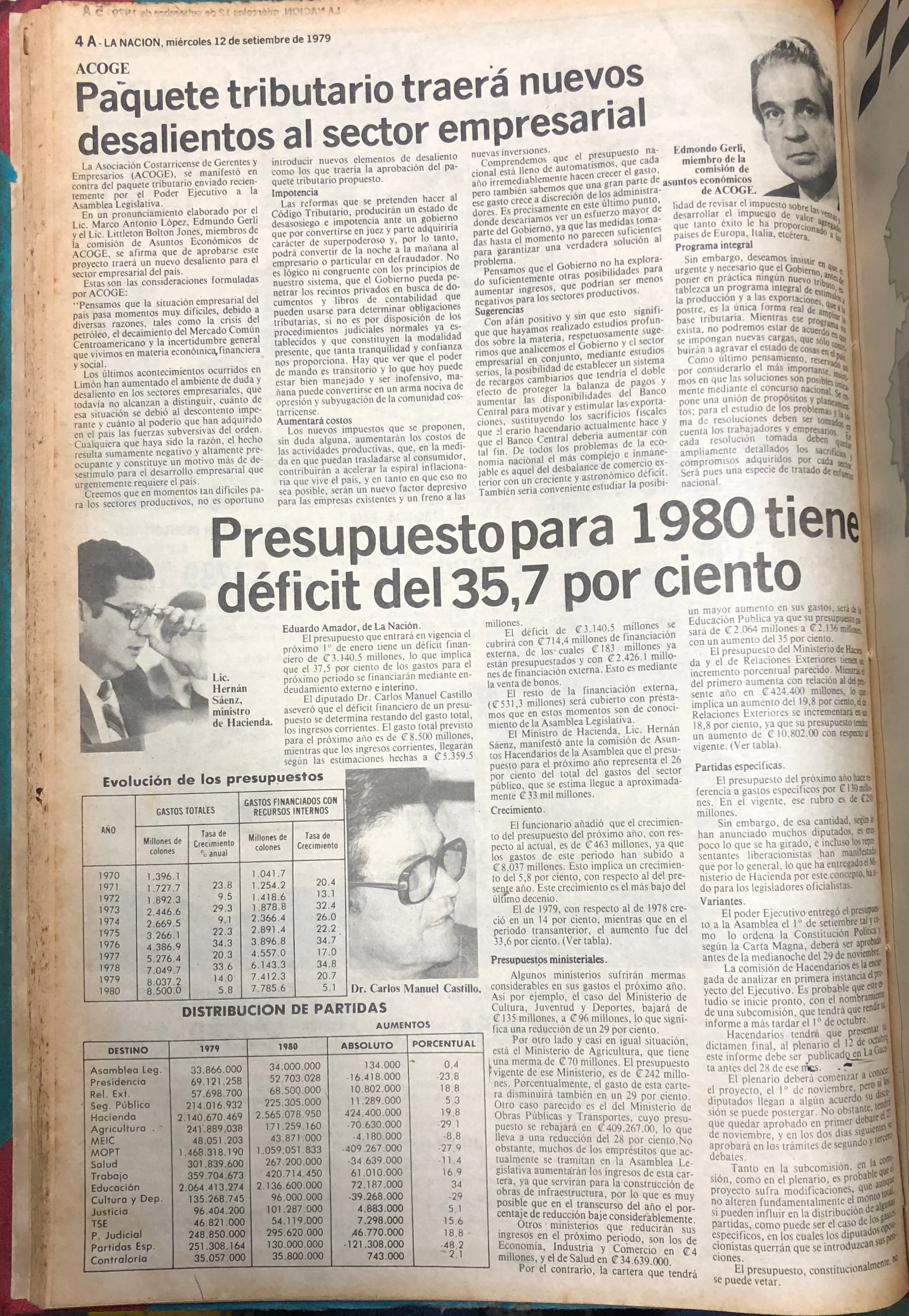

Para ese año ya se hablaba de la creación de una comisión multipartita para reordenar la hacienda pública y el déficit fiscal se estimaba en más de ¢3.000 millones para 1980.

El país contaba con los recursos necesarios para financiar los crecientes gastos fiscales, aseguraba ese año Óscar Barahona ex Ministro de Hacienda. Sin embargo, según él faltaba “orden, austeridad y sobre todo decisión política de la actual administración”.

En ese entonces el país tenía 600.000 trabajadores de los cuales 132.000 eran pagados por el Estado.

A finales de los setenta la administración ya tocaba las puertas del BCCR para financiar sus gastos. En setiembre de 1979 el Consejo de Gobierno presionaba a la entidad financiera para que aprobara de manera inmediata las solicitudes de crédito.

Días más tarde se anunciaba que el Presupuesto Nacional de 1980 tenía un déficit de ¢3.140 millones, lo que significaba que el 37,5% de los gastos debían financiarse con deuda. Una situación que no ha cambiado en la actualidad, ya que el 53,5% del Presupuesto Nacional del 2019 se financiará con deuda.

En esa coyuntura, Hacienda acudía constantemente al financiamiento del BCCR, por lo que la entidad debía recurrir a endeudamiento externo para prestar esos recursos.

Ahora, la Ley Orgánica del Banco Central impone restricciones para el financiamiento del Gobierno Central.

“En los ochentas teníamos casi que un ducto, una tubería directa del Banco Central hacia el Ministerio de Hacienda, se emitían colones en forma fuerte”, aseguró Francisco de Paula Gutiérrez, economista y expresidente del Banco Central.

En setiembre de 1980 el entonces ministro de Hacienda, Hernán Sáenz, negociaba créditos internacionales por un monto de $65 millones, para reforzar las reservas monetarias que llevaban semanas en nivel crítico.

Días más tarde el jerarca anunciaba que las expectativas de endeudamiento alcanzarían para diciembre los $190 millones. Préstamos que venían de México y Venezuela por la “facilidad petrolera”.

Ese año el Gobierno de Carazo anunció severas medidas para reducir el nivel de las importaciones e incrementar las exportaciones. Temporalmente se acordó que el BCCR no concedería divisas para viajes al exterior y se obligó al sector público a comprar bienes producidos en el país.

Durante 1980, el Gobierno acudió al mecanismo de las letras del tesoro por un monto de ¢1.627 millones. La Tesorería enfrentaba una gran cantidad de obligaciones pero había falta de liquidez. Esa presión fue parcialmente mitigada con la colocación de títulos, según consta en la memoria de la Contraloría General de la República de ese año.

La compleja situación interna llevó a la Organización de las Naciones Unidas (ONU) a recomendar fuertes medidas económicas. El organismo sugirió una reforma fiscal para que el país se asegurara un ingreso anual de ¢1.000 millones, además de aplicar una sobretasa del 30% en promedio a los impuestos vigentes.

Mientras que Ariel Buira, representante del Fondo Monetario Internacional (FMI) para Centroamérica, Panamá, México y España, advertía al país que ordenara las finanzas para tener acceso al mercado financiero.

A pesar de las múltiples advertencias, la crisis económica estalló en 1981. Ese año el Gobierno acudió nuevamente a la venta de las letras del tesoro, esta vez por un monto de ¢1.600 millones.

La situación de ese año fue similar a la actual, pues Hacienda había emitido bonos de deuda pública que no logró colocar. Eso deterioró la solvencia de la Tesorería.

En setiembre de 1981 el Gobierno anunció que suspendía temporalmente el pago de la deuda, por lo que el Banco Interamericano de Desarrollo (BID), el Banco Centroamericano de Integración Económica (BCIE) y el Banco Mundial interrumpieron los desembolsos programados.

“Costa Rica tenía una deuda externa mucho más grande que la deuda interna, un tipo de cambio sobrevalorado y finanzas públicas deficitarias. Fue una época en que el desempleo llegó a ser del 18% y la inflación del 83% y el PIB cayó. De hecho pasaron 14 años para retomar el nivel de PIB per capita que existía antes de la crisis”, recordó el economista y exdiputado Ottón Solís.

¿Cómo salió a flote el país? Al haber un empobrecimiento extremo el país dejó de importar lo que generó un equilibrio en el comercio exterior y eventualmente liquidez sustentada en dólares. También favoreció la Guerra Fría que se desarrollaba en Centroamérica.

En ese momento Estados Unidos brindaba financiamiento a los países que no apoyaban a Cuba y Estados Unidos, por lo que Costa Rica se vio favorecido con créditos a tasas muy blandas, e incluso se le regaló dinero.

“Habían cifras voluminosas de regalos de Estados Unidos a Costa Rica”, afirmó Solís.

Crisis no dio tregua

En 1990 el Gobierno anunciaba fuertes ajustes para combatir un déficit que se estimaba en ¢38.000 millones.

Entre as medidas se proponía aumentar el Impuesto de Ventas a una tasa del 13%, para aplicarlo en los combustibles, la electricidad y los materiales de construcción.

El panorama se tornaba complicado y las estimación del Ministro de Economía de la época, Gonzalo Fajardo, era que la inflación sobrepasaría el 20% y frenaría el crecimiento económico.

En junio el Fondo Monetario Internacional (FMI) anunciaba un aporte de más de ¢1.000 millones para financiar un programa de desarrollo social en favor de los grupos más sensibles.

Ese mismo mes el Gobierno decidió vender las letras del tesoro en junio de 1990.

Tal y como sucede en la actual administración, el Gobierno de Calderón anunciaba los pros y los contras de las medidas económicas que pretendía tomar para sanear las finanzas públicas.

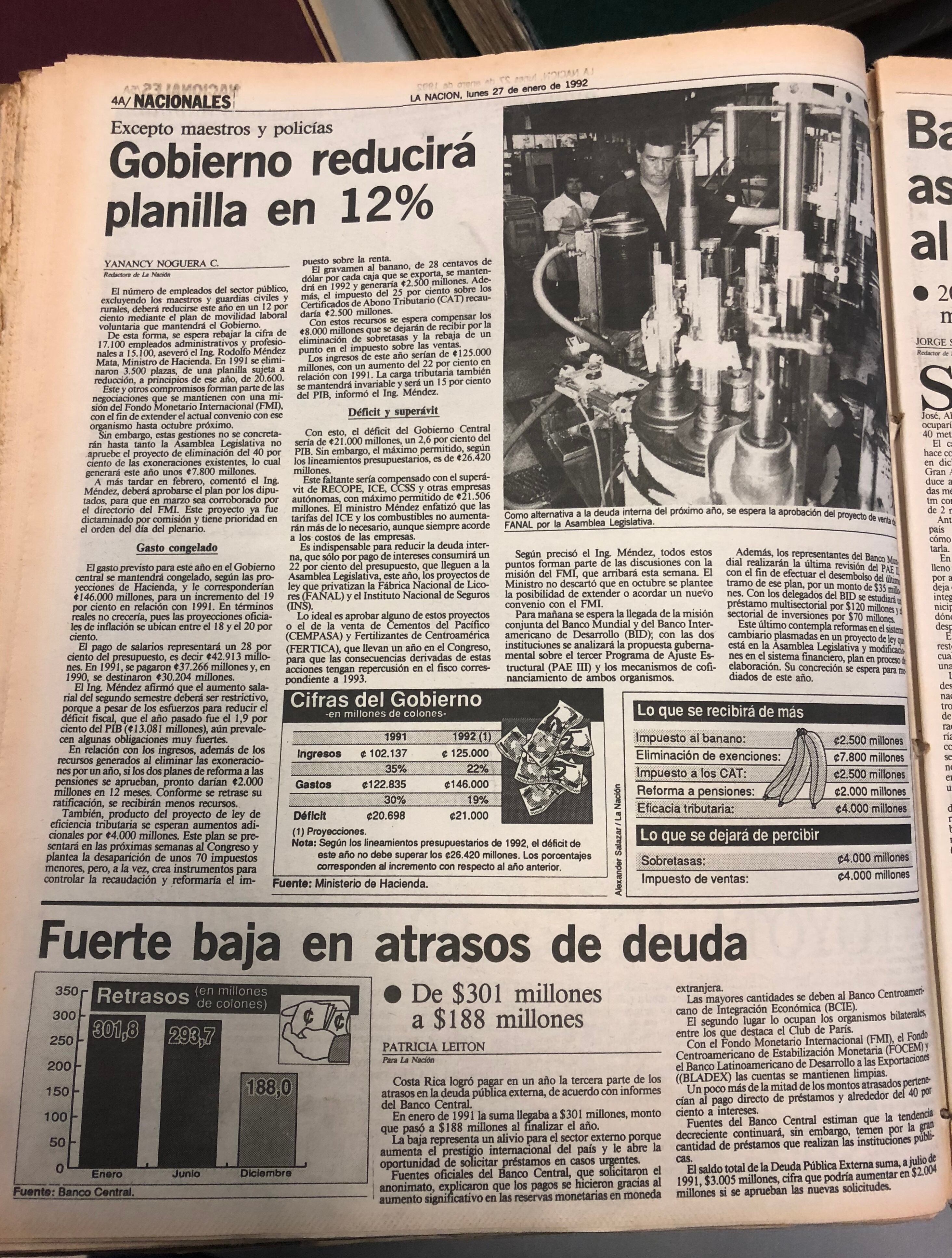

Días más tarde la Agencia para el Desarrollo Internacional (AID) le exigía una serie de compromisos, entre ellos, que el BCCR no financiara al Gobierno ni a otras instituciones públicas. Además solicitaba la racionalización de las exoneraciones, pensiones y laudos mediante proyectos de ley. Así como la reducción de 7.000 puestos en el sector público durante ese año.

Para 1991 la administración Calderón denunciaba un “Estado ahogado por 185 instituciones”, lo que impedía la eficiencia de la administración. Un informe de la Presidencia advertía que el Estado costarricense “ es ante todo un Estado empleador”.

El problema era el crecimiento en la cantidad de empleados públicos. En 1960 se empleaba al 8% de los trabajadores del país, para 1989 era el 20%.

Para ese entonces la Plaza de la Cultura era testigo de una manifestación de sindicatos, organizaciones comunales y estudiantiles que luchaban contra la política económica del Gobierno.

Nuevamente en 1991 el Gobierno acude al financiamiento por parte del Central. La situación se repitió en noviembre de 1992, momento en el que Costa Rica arrastraba atrasos en el pago de a deuda y el gasto del Gobierno Central estaba congelado.

Las letras del tesoro en el cierre del Banco Anglo

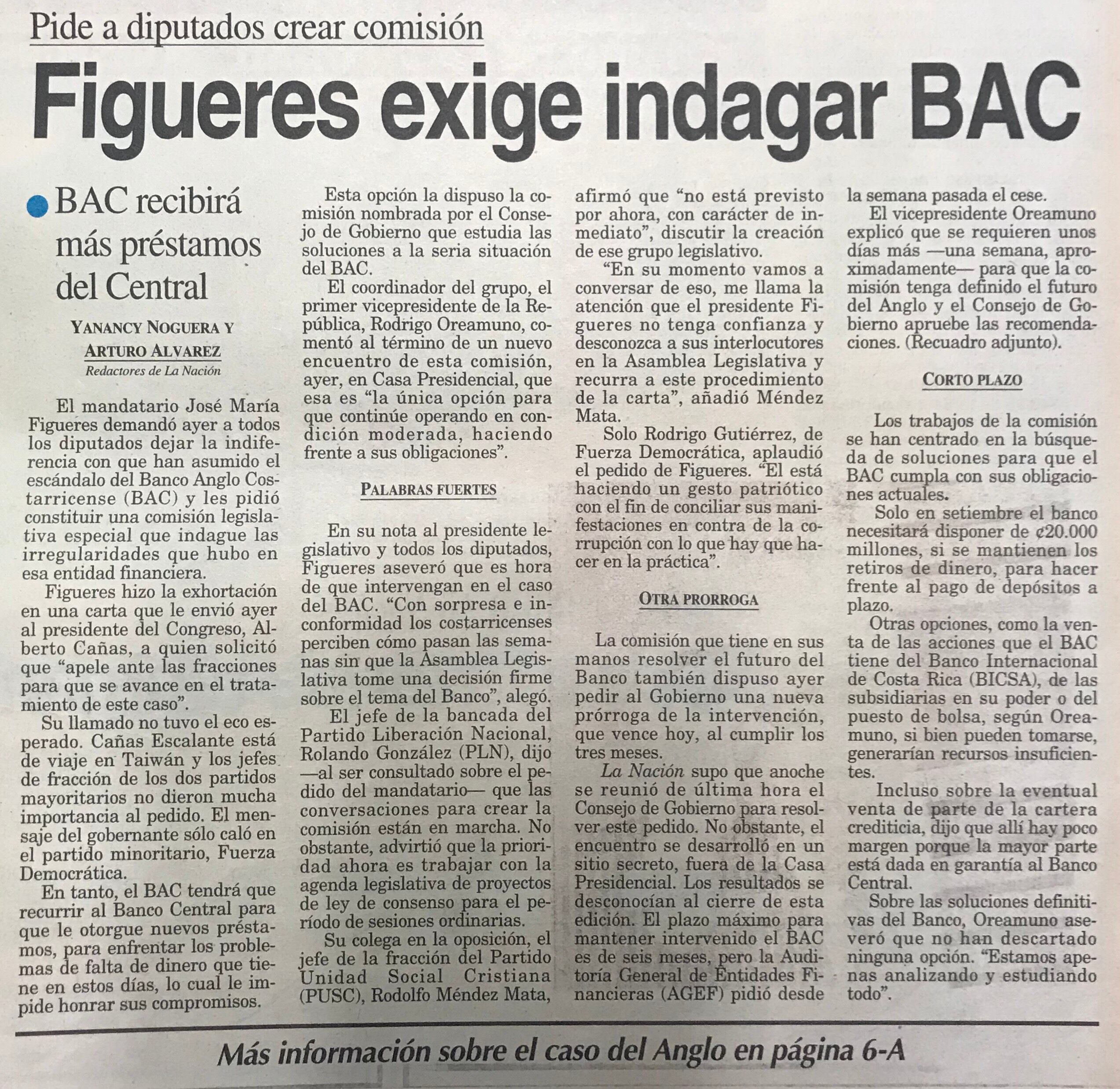

La situación del país en 1994 era similar a la actual. El Gobierno impulsaba una reforma tributaria impopular, el déficit fiscal era de 5,8% del PIB y el inminente cierre del Banco Anglo podía empujarlo al 7% -¢75.000 millones de la época-.

José María Figueres empezó su Gobierno en contra de más impuestos, mientras su ministro de Hacienda Fernando Herrero, clamaba por subir el el tributo de ventas, así como gravar nuevos servicios y exportaciones exentas.

El cierre del Banco Anglo Costarricense el 14 de setiembre de 1994, no solo cambió la perspectiva del Presidente sobre la necesidad de más impuestos, sino que significó que el país tuviera que recurrir una vez más, al mecanismo de las letras del tesoro.

Las letras no se usaron para “arreglar” un descalabro fiscal como el de ahora, en el que el Gobierno es incapaz de cumplir con las obligaciones básicas, sino para resolver los compromisos que dejaba el banco recién cerrado.

BCCR “sostuvo” al Anglo

Antes de que el Gobierno tuviera que recurrir a las letras del tesoro, el Banco Central estuvo envuelto directamente con el cierre del Anglo y arrastró con parte de las consecuencias.

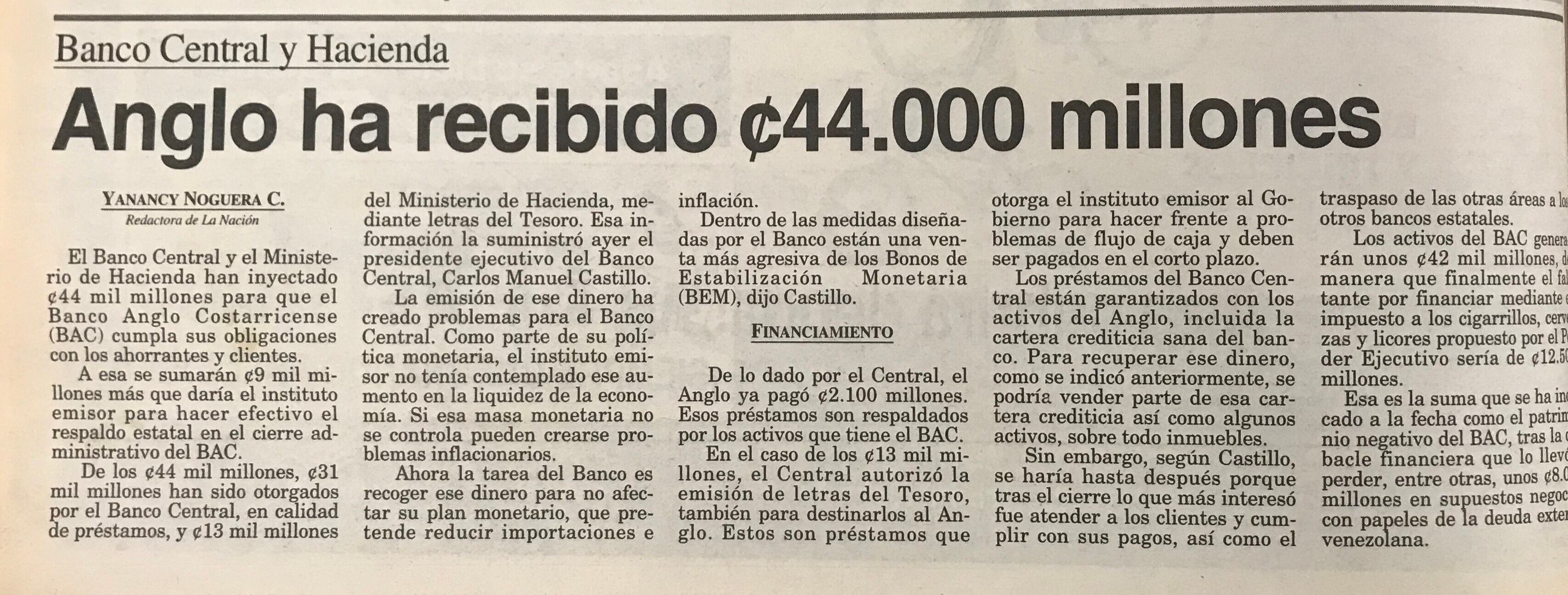

Para el momento del cese de operaciones, buena parte de los activos del Banco Anglo -incluyendo propiedades y préstamos- pertenecían al BCCR. Esto como consecuencia de los recursos que el Central le había inyectado a la entidad.

Dos días antes del cierre del Anglo, el dinero que el BCCR había pasado al banco sumaba ¢11.917 millones de la época. Lo máximo que podía financiar el Central al Anglo para ese momento, era el 80% del valor de sus activos, unos ¢25.000 millones.

Inmediatamente después del cierre, el BCCR asumió la intervención del Anglo. Mientras las actividades de la entidad clausurada se dividieron entre otros entes estatales -BCR se dejó las cuentas corrientes, el Banco Nacional los certificados de depósito a plazo y Bancrédito los cobros judiciales y pagos de acreedores-, el Central tuvo que seguir financiando.

¢3.000 millones más se usaron en el pago de prestaciones y otros beneficios, para los 1.700 trabajadores del Anglo que quedaron a la deriva.

A octubre del 1994, el Banco Central había prestado ¢31.000 millones al Anglo, superando en ¢6.000 millones el límite que tenían establecido. Para ese momento, las pérdidas de la extinta entidad inflaron el faltante que ya de por sí tenía el BCCR, que alcanzaron el 2% del PIB.

El entonces presidente del BCCR dijo que no se tenía idea de cómo se financiarían las pérdidas. Al final parte de estas deudas tuvieron que cubrirse con las letras del tesoro.

Letras para pagar a más obligaciones

El 19 de setiembre de 1994 -cinco días después del cierre del Banco Anglo- el Gobierno de José María Figueres anunció una reforma financiera. En esta además de la disolución del Anglo, se determinó que el Gobierno asumiría parte de las deudas y que el Banco Central debía prestar el dinero necesario al Gobierno para atender esas pérdidas.

La Ley Orgánica del BCCR establece que la entidad sí le puede prestar dinero a otros bancos, mas no al Gobierno. Las letras del tesoro son la única excepción para esta regla.

Al 14 de octubre de 1994, un mes después del cese de actividades del banco, se habían impreso ¢13.000 millones en letras del tesoro. Ese dinero -junto a las demás inyecciones de capital del BCCR- tenía la función estricta de que el Anglo cumpliera sus obligaciones con los ahorrantes y clientes.

El pago de Certificados de Depósito a Plazo (CDP) y montos de ahorrantes por libreta tuvieron que ser cubiertos por el dinero impreso por el BCCR.

La impresión de ese dinero generó problemas en el ente emisor. No estaba contemplado el aumento de divisas, por lo que salió a flote el fantasma de la inflación. La medida inmediata del BCCR para recuperar el dinero, fue la colocación de Bonos de Estabilización Monetaria.

Simultáneamente al cierre del Anglo, se maduraba en la Asamblea Legislativa un nuevo marco de acción del Banco Central, una nueva ley orgánica.

En esta las letras del tesoro también entraron a figurar y se convirtieron en un instrumento de “emergencia o extraordinario”. El porcentaje de financiamiento quedó limitado, al igual que las condiciones de los intereses. También se puso como requisito que el uso de las letras debía ser debidamente comunicado a los diputados.

La aprobación de requisitos más estrictos hizo que el mecanismo dejara de usarse. 24 años después revivió en medio de una nueva crisis fiscal.