La declaración del Impuesto sobre la Renta es un proceso que todos los trabajadores independientes y personas con actividad lucrativa tienen que realizar. Desde el 1 de octubre hasta el 30 de setiembre, corre el período ordinario sobre el que se presenta la declaración. Los contribuyentes un máximo de dos meses y 15 días tras el cierre fiscal para presentarla, es decir, el 15 de diciembre es el último día hábil para hacer esta declaración jurada.

Es un trámite 100% digital y que promete ser sencillo. Sin embargo, algunos detalles pueden terminar confundiendo incluso a contribuyentes con experiencia.

Antes de realizar una declaración es necesario estar debidamente inscrito ante el Ministerio de Hacienda. La inscripción garantiza que el contribuyente tenga un usuario -que en el caso de persona física siempre va a ser la cédula-, una contraseña y una Tarjeta Inteligente Virtual (TIV), algo muy similar a un token o clave dinámica para realizar transacciones digitales en un banco.

Si la inscripción está al día y el usuario cuenta con todos los requisitos, entonces puede proceder a llenar el formulario de declaración.

LEA MÁS: EF Explica: ¿Qué debe saber para declarar y pagar el Impuesto sobre la Renta?

A continuación se detalla un paso a paso de una declaración de Renta hecha por persona física con actividad lucrativa.

Ingreso al sistema:

Al igual que la inscripción inicial, la declaración de Renta se realiza desde la página web de Hacienda (www.hacienda.go.cr). En la portada de la página aparece un ícono con las letras ATV (Administración Tributaria Virtual). Dando click ahí, la página lo dirigirá a un subhome donde empieza el proceso de la declaración.

Primero deberá escribir su usuario y contraseña. Inmediatamente después, la página le pedirá una combinación de tres números de su TIV para entrar a su perfil. Despues de ingresar una pestaña -al lado superior izquierdo de la página- le permitirá entrar al menú de las declaraciones. Ahí elige el tipo de declaración que va a realizar.

En el caso de la declaración de Renta, el formulario que se debe llenar es el D-101 que es la Declaración Jurada del Impuesto Sobre la Renta. Después, se tiene que elegir el período a declarar, que es el año en curso.

Es importante tener claro que al ser una declaración jurada, los datos que se den en el documento tienen que ser totalmente verdaderos y comprobables.

Una vez que el documento se despliega, toda la primera parte es dedicada a los datos personales. El sistema llenará automáticamente los campos.

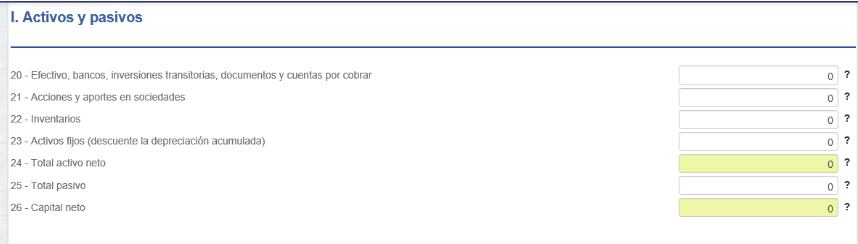

Activos y Pasivos

Es el primer apartado y funciona como un pequeño estado de situación y de resultados de su compañía o actividad económica. Aquí queda claro el balance de comprobación de manera resumida. La idea es que se presente por cada contribuyente de la misma manera y así Tributación manejará un formato estándar.

El contribuyente deberá detallar todo el activo circulante que tenga relacionado con la actividad económica que realiza. Por ejemplo, cuentas en el banco, cuentas por cobrar o acciones en sociedades. Debe detallar los montos y está dividido en distintas casillas.

Inventarios: Si vende zapatos, se detalla el inventario de los zapatos que tiene a disposición.

Activos fijos: Son los artículos que utiliza en el día a día de la actividad económica. Una cámara, una computadora, equipo de enfriamiento, entre otros. A estos, como son de uso cotidiano, se les debe descontar la depreciación acumulada es decir, el desgaste del activo.

Total de activo neto: Es la sumas de todos los activos y se completa de manera automática con los demás montos

Pasivos: Se declaran las deudas que se tengan siempre y cuando estén relacionados a la actividad económica. Esto significa que no es válido incluir créditos personales, pero sí la hipoteca de un negocio o el préstamo de un vehículo que se utilice para realizar el trabajo.

Capital Neto: Se calcula como la diferencia entre el total de activo neto y los pasivos. Ese capital neto debe coincidir con lo que en el balance general aparece como capital. Es decir, el patrimonio.

Ingresos

La segunda parte del formulario es un desglose de los ingresos. Hay casillas individuales para venta de bienes y servicios, alquileres, servicios profesionales, comisiones, entre otros. El contribuyente solo deberá llenar aquellos espacios en los que produzca dinero.

Ingresos no gravables: La penúltima casilla es un apartado donde hay que prestar atención. Es común que el contribuyente coloque en este espacio todos los ingresos que ya fueron cubiertos por otro impuesto, por ejemplo los intereses de un depósito a plazo. Esto es correcto, pero es necesario un paso más.

Por ejemplo, si una persona ganó ¢100.000 al año en intereses por certificados de depósitos a plazo, ese monto debe estar en la casilla de intereses no gravables pero también en la intereses y rendimientos.

El sistema va a realizar una resta de todos los ingresos excepto los ingresos no gravables. Si el contribuyente no detalla el monto en los dos espacios, corre el riesgo de que el monto final sea negativo. Esto no solo sería un error, sino que se estaría poniendo información incorrecta en la declaración jurada.

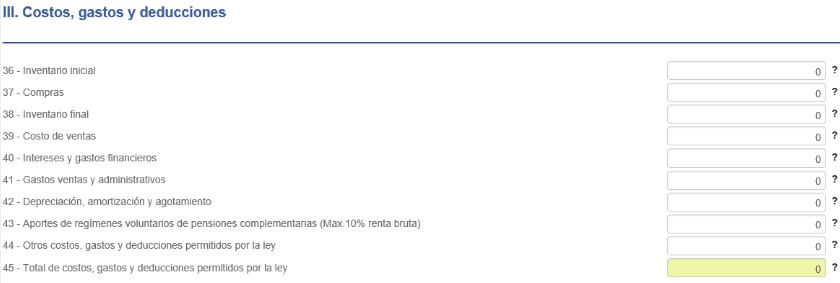

Costos, gastos y deducciones

Es la tercera parte del formulario. Se deben incluir los costos que estén asociados con la generación de rentas gravables.

Inventarios, compras, costos de venta, intereses y gastos financieros, gastos administrativos, el aporte a regímenes voluntarios de pensiones o cualquier gasto o costo que sea deducible y permitido por la ley, se indica en este tercer enunciado.

También hay una casilla de depreciación, amortización y agotamiento, que a diferencia de la casilla en pasivos y activos, esta segunda depreciación es la que el activo sufrió por el período específico que se está declarando, mientras que la anterior es la acumulada.

Por ejemplo una computadora se deprecia para efectos fiscales, en cinco años. Si el valor total son ¢100.000, ese valor en cinco años da una depreciación de ¢20.000 por año.

Las casillas igualmente vienen separadas por títulos específicos y el contribuyente debe indicar cada gasto o deducción donde corresponda. El sistema realizará una suma final con todos los montos.

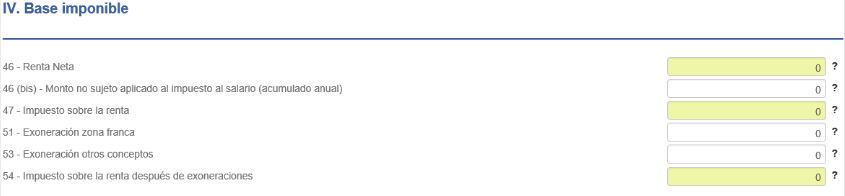

Base Imponible

En este apartado la renta neta se calculará de manera automática, de acuerdo con los demás datos que ya se indicaron en la declaración.

Hay una salvedad para personas físicas con actividad lucrativa pero que además son asalariados en otro trabajo. En la casilla 46 (bis), deberán indicar el monto no sujeto aplicado al impuesto al salario, es decir la exoneración de la que ya gozaron por ser asalariados dependientes.

Por último, la declaración se cierra con dos enunciados que son los créditos y la declaración de deuda tributaria. En estos entran otras retenciones, los pagos parciales que se hayan hecho del impuesto, los intereses que se paguen de deudas con Tributación -en caso de que hayan- entre otros puntos específicos.

Una vez terminada la declaración, se debe dar click a la opción de “validar” y posteriormente a la de “presentar”. Entonces, la declaración de renta quedará lista para ser revisada por Hacienda.