El 1.° de julio todos los contribuyentes deben empezar a aplicar el Impuesto al Valor Agregado (IVA) y deberán ajustar sus sistemas y operaciones a los cambios que introduce el Ministerio de Hacienda en factura electrónica.

No será una tarea sencilla, pues –aparte de los problemas con los sistemas de Hacienda– los contribuyentes deben resolver varios errores en la emisión de comprobantes electrónicos y en los sistemas que usan.

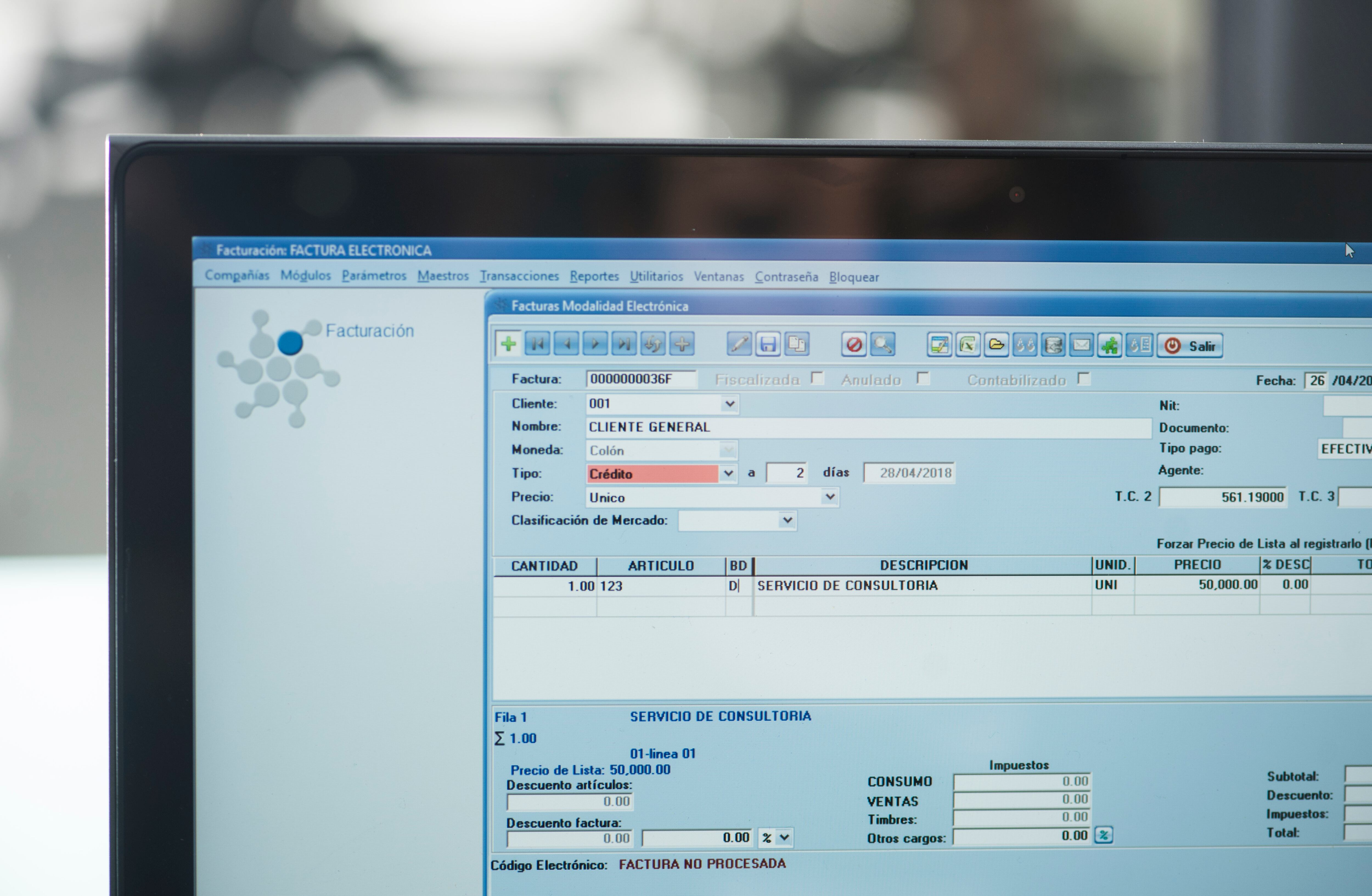

LEA MÁS: Obligaciones y cambios que plantea Hacienda para contribuyentes y proveedores de factura electrónica

El Ministerio y la Dirección General de Tributación reiteran que la responsabilidad de la correcta emisión de la factura electrónica es de los contribuyentes.

“Si no cumplen los requisitos formales, así como la validación y confirmación del gasto, no serían deducibles los gastos ni se podrán aplicar los créditos para efectos del IVA”, advirtió Dunia Zamora, fiscal del Colegio de Contadores Públicos de Costa Rica.

Luis Paniagua, director de proyecto de la Asociación GS-1, parte de un comité de proveedores de servicios de facturación, recordó que los contribuyentes podrían ser sancionados con una multa de dos salarios base (¢892.400) o, si hay reincidencia, con el cierre del establecimiento donde se ejecuta la actividad económica durante cinco días naturales.

Por lo anterior, es importante que el contribuyente se siente con su equipo y el proveedor de servicios de facturación para analizar los cambios.

“No hay que entrar en pánico”, recomendó Bryan Mora, gerente de impuestos y legal de Deloitte. “Se deben realizar los cambios y las pruebas con anticipación”.

Error 1: Conexión de plataformas

El principal error detectado es el uso incorrecto de la Application Programming Interface (API) que permite enviar y recibir los comprobantes electrónicos.

“Muchos proveedores, e incluso contribuyentes con desarrollo propio de su departamento de tecnología, no efectúan una implementación de acuerdo a lo estipulado en la guía suministrada por Tributación”, afirmó Paniagua.

Tal situación genera la saturación en la plataforma de validación, el retraso de los mensajes de aceptación (entran en cola de espera), su rechazo e, incluso, el bloqueo temporal para que otros no se vean afectados.

Según la Dirección de Tecnologías de Información y Comunicación del Ministerio de Hacienda, el 54 % de los inconvenientes obedece a comprobantes inconsistentes que incumplen los estándares para su aceptación, por lo que la plataforma los rechaza.

De estos, un tercio corresponde a reenvíos de peticiones que realizan los contribuyentes de comprobantes que les dan un error (cuando se envía una segunda o tercera solicitud, la primera ya se está procesando en la plataforma con la misma clave de estas otras).

Otra parte (10 %) corresponde a errores por tokens expirados.

Error 2: Internet y sistemas

Los contribuyentes deben disponer de un enlace a Internet que facilite el proceso de facturación, usar el servicio que se ajuste a sus necesidades operativas y comprobar que el sistema que usan se conecta a la plataforma de Hacienda.

El contribuyente es el responsable de elegir el mejor sistema y cambiar de proveedor si es necesario.

GS-1 estima que hay unos 500 proveedores de servicios de facturación.

Tributación dice que no los tiene identificados, pues cumple con el principio de transparencia tecnológica, según el cual el contribuyente tiene la prerrogativa de elegir el esquema de servicio que mejor se ajuste a su giro comercial.

LEA MÁS: El IVA y otros cambios que debe hacer en sus facturas electrónicas

Error 3: Estructura y datos

El reglamento de factura electrónica establece cuáles datos debe incluir cada comprobante electrónico, tanto el PDF como el archivo XML.

A pesar de las indicaciones, se presentan errores en la identificación de los clientes y en otros datos que debe incluir el documento digital.

Hacienda indica que algunos contribuyentes envían la estructura incompleta y omiten campos obligatorios, entre ellos ubicación y unidad de medida.

Se recomienda estar atentos a los comunicados del Ministerio para actualizar los sistemas.

Carlos Vargas, director general de Tributación, recordó también que el mensaje de rechazo que se le envía al emisor contiene el motivo por el cual el comprobante no fue aceptado, con el objetivo de que se corrija.

Error 4: Detalles y conceptos

Se cometen también varios errores de “concepto”. Por ejemplo, no se cumple a cabalidad con aceptar o rechazar (total o parcialmente) los comprobantes en el plazo de los ocho días hábiles del mes siguiente a la fecha del documento.

Otra falta, para efectos de cobro de las facturas electrónicas, es no incorporar la firma electrónica del receptor para convertirla en título ejecutivo.

Se olvida que el archivo XML debe ser firmado por el receptor (con el certificado digital emitido por el Banco Central de Costa Rica) y devuelto al emisor.

Incluso se falla a la hora de indicar la moneda.

Error 5: Reglamentos

Hacienda y Tributación desarrollan una serie de reglamentos que facilitan entender el proceso e indican las pautas a cumplir.

Los contribuyentes y los proveedores de servicios de facturación deben conocer también los anexos técnicos y las bitácoras en los que se detalla cada campo de la factura electrónica, cambios de versiones, notas, aclaraciones y el firmado electrónico.

Es necesario también entender los esquemas de comprobantes electrónicos, los cuales definen la estructura de cada tipo de documento digital, así como la resolución vigente que establece los lineamientos, los requerimientos y el funcionamiento.

Error 6: Delegación de responsabilidad

Hacienda reitera que la responsabilidad es del contribuyente. Por lo tanto, no se puede delegar ese deber en el proveedor de servicios o sistemas de facturación electrónica.

Vargas, de Tributación, recalcó que el contribuyente debe velar por el cumplimiento de los requerimientos establecidos. Para ello puede aprovechar el sitio de pruebas (antes de entrar a producción) que Hacienda tiene a disposición.

Debe estar atento también a si los comprobantes electrónicos son validados, aceptados o rechazados.

Se recomienda a los contribuyentes, contadores y proveedores de servicios acercarse a expertos que puedan guiar y verificar la correcta implementación de los sistemas.

Los contribuyentes que utilicen sistemas de facturación de terceros deben recordar ampararse en un contrato que establezca las condiciones de servicio, garantías, correcciones y finalización de servicio.

El contribuyente debe tener claros los riesgos y recordar siempre que, aunque el sistema se conecte con la plataforma de Hacienda, no hay garantía de que todo esté funcionando adecuadamente.