Ni efectivo ni tarjetas: el futuro de los pagos se relaciona con facilidades a las que el consumidor pueda acceder desde su celular. Por esta razón, es probable que, en poco tiempo, las billeteras de cuero sean reemplazadas por una digital.

El aumento de la generación Z, el uso del celular como centro de información y comunicación, la llegada de las fintech o tecnofinanzas y el despegue de la tecnología contactless son parte de las fuerzas que harán que los pagos se enfoquen en generar una nueva experiencia para el cliente. En este marco, no es casualidad que Apple lanzara su nueva tarjeta de crédito o que grandes inversionistas estén colocando su dinero en las fintech.

El sector tecnológico está ejerciendo cada vez más presión sobre el mercado financiero tradicional, lo que genera que los clientes recompensen la agilidad y castiguen la inactividad de los comercios y entidades financieras. Así, los consumidores parecen estar cada vez más listos para estos cambios; la interrogante es si los comercios están preparando sus ecosistemas de pagos para recibir las nuevas tecnologías.

¿Firma y cédula?

El futuro de los pagos plantea grandes oportunidades para los bancos, las compañías de tarjeta de crédito y los nuevos participantes tecnológicos.

LEA MÁS: Usar efectivo ¿para qué? El camino hacia una vida 'cashless'

Para comprender hacia dónde se dirige la industria de los pagos, primero hay que tener claro el contexto en el que se encuentran los clientes.

Las personas pertenecientes a la generación Z –la que está inmediatamente después de los millennials– hoy son adolescentes y jóvenes adultos, y constituyen la base de futuros clientes. Se proyecta que este grupo conformará el 40 % de todos los consumidores estadounidenses para el año 2020, según datos de la encuesta 2017 North America Consumer Payments Pulse Survey llevada a cabo por Accenture Consulting.

Si bien estos futuros consumidores comparten algunas características con sus hermanos mayores, se trata de una generación muy distinta, ya que es naturalmente digital; nunca vivieron sin Google, Apple, Facebook o Amazon.

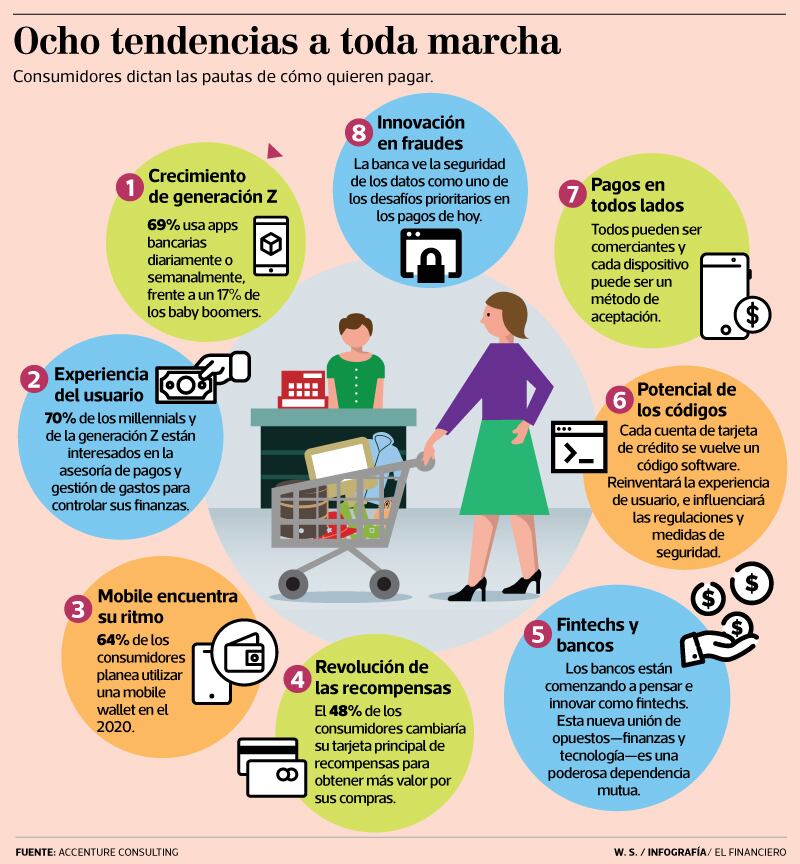

“Los miembros de la generación Z son atraídos por las apps de banca móvil. El 69 % las utiliza diaria o semanalmente. Comparemos eso con tan solo el 17 % de los baby boomers. Existe una enorme brecha generacional en el acceso a los servicios bancarios que continuará profundizándose”, explica Accenture.

Esta población quiere que su billetera digital piense por ella, por ejemplo, al elegir automáticamente la tarjeta que le ofrece mayores beneficios.

A medida que se expande el universo de los pagos, la experiencia de los clientes se convierte en el principal diferencial competitivo. Los compradores se quedarán con quienes les faciliten su día a día y les permitan comprar con contactless, sin someterse a trámites como presentar la cédula y firmar el voucher.

“Los clientes no quieren esperar a recibir sus pagos o mover sus dineros. Con las tecnologías que hoy existen, debe ser muy fácil el traslado inmediato de fondos de un lado a otro”, afirmó Mario Hernández, CEO de Impesa.

Impesa, en alianza con PayPal, lanzó recientemente un nuevo servicio llamado Kipo para que comerciantes, hoteleros, profesionales y pequeñas y medianas empresas puedan recibir pagos a través del popular sitio de transferencias en Internet.

Los emisores de las tarjetas tienen que garantizar la flexibilidad y seguridad para que los pagos se realicen desde el celular o los llamados wearables, de manera que les faciliten las decisiones de compra a las personas.

Además de la experiencia del usuario, se espera que los pagos en móviles se potencien aún más gracias a las API y a la banca abierta. Estos avances posibilitan que las compañías de servicios de pago ofrezcan experiencias más valiosas, centradas en el consumidor, con recompensas inmediatas, alertas de saldos y más. El reto para las entidades financieras será buscar formas atractivas de ofrecer verdadero valor, más allá de la transacción en sí misma.

En la actualidad, las billeteras digitales tienen menor penetración entre los consumidores (28 %) que las de pagos, como Apple Pay, Android Pay y Samsung Pay (49 %). Si las compañías tradicionales no están pensando en potenciar sus aplicaciones para pagos con el celular, Google, Apple, Facebook y Amazon lo harán por ellas.

“Veo una fragmentación importante y la aparición de nuevos participantes que no necesariamente son los bancos. Empresas globales, como Apple, Google, Amazon y otros, cada vez tienen más fácil el uso de sus tecnologías para ingresar a competir en el mercado de medios de pago”, añadió Hernández.

Precisamente la compañía de la manzana ya se atrevió a dar un golpe en la mesa con su nueva Apple Card. La Apple Card ofrece incentivos que podrían aumentar la utilidad de Apple Pay y acelerar su impulso en el mercado. De este modo, el sector tecnológico le está inyectando presión al mercado tradicional de los bancos.

LEA MÁS: Nuevos servicios de Apple se enfrentan con Google, Facebook, Amazon y Netflix

"El lanzamiento de Apple Card es disruptivo. Las notificaciones se convierten en una pieza clave; las recomendaciones sobre la actividad financiera del usuario están en el corazón de esa apuesta que trata de entender y aconsejar al usuario sobre qué y cómo gastar, pero, sobre todo, acerca de cómo mejorar su salud financiera”, afirmó Oriol Ros, director global de Marketing de Latinia.

El gancho para atrapar a los clientes se basa en el cashback, que será del 2 % de las compras realizadas con la tarjeta y de un 3 % para las que se hagan desde el App Store.

Las recompensas y premios son otra tendencia que moverá el futuro de los pagos. El año pasado, los consumidores recibieron recompensas valoradas en $15 000 millones a través de cashback en efectivo, millas y puntos, según estimaciones de Accenture.

Las recompensas superarán a las tarjetas a medida que las compañías de productos de consumo masivo se asocien con los proveedores de pagos para digitalizar sus cupones y ofertas.

La revolución financiera y tecnológica tiene como resultado el auge de las fintech. Otra gran tendencia es la llegada de más actores al mercado de los pagos; en Costa Rica ya se ven los primeros pasos.

Las fintech están dispuestas a entrar a competir en el mercado financiero y el Banco Central de Costa Rica (BCCR) les dará un empujón al permitirles conectarse al Sistema Nacional de Pagos Electrónicos (Sinpe).

LEA MÁS: Banco Central trabaja en conectar las ‘fintechs’ a Sinpe

Vincular las fintech a Sinpe significa que podrán hablar directamente con los bancos e incluso tener acceso a las cuentas de todos los clientes del sistema financiero. Por esta razón, en el Central deben asegurar que el dinero de los usuarios se mantendrá a salvo.

Los bancos están en modo “construir, comprar y asociarse”, lo que muestra la fuerza que tienen las tecnofinanzas para cambiar las reglas de los ecosistemas de pagos.

Si se analizan estas tendencias como una sola fuerza, se evidencia que estamos ante una revolución de pagos. Ahora lo que se necesita son comercios vanguardistas y con sistemas de seguridad que garanticen un avance hacia la búsqueda de opciones ágiles y versátiles para que el consumidor efectúe sus pagos.