El monto de la pensión no debería llegar a inquietar a un trabajador hasta antes de jubilarse.

Lo ideal es que ese sea un asunto a evaluar desde el momento en que empieza a laborar, sobre todo si piensa que su ingreso mensual será menor.

Hoy, las tasas de ahorro del Régimen Obligatorio de Pensiones Complementarias (ROP) –al que todo trabajador asalariado aporta cada mes– permiten tener una pensión que cubre aproximadamente entre un 15% y 20% del último salario.

A pesar de eso, son pocos los que optan por un ahorro adicional para aumentar el caudal de su ahorro.

Entonces, ¿cómo puede fortalecer su pensión? Hay, al menos, dos posibilidades.

La primera es realizar aportes extraordinarios al ROP, es decir, que además de la suma que obligatoriamente entrega a este régimen, agregue un monto adicional.

Esto lo puede hacer en la periodicidad y con el monto que se ajuste a sus posibilidades, y es posible según lo dicta la Ley de Protección al Trabajador (LPT) y el Reglamento de apertura y funcionamiento de las entidades autorizadas .

La segunda opción es optar por un plan del Régimen Voluntario de Pensiones (RVP). En este sistema también puede hacer aportes extraordinarios.

Sin embargo, al 2016, solo el 2,4% de los trabajadores aporta a un plan de pensión voluntaria y la porción es ínfima si se habla de la población que decide aportar extraordinariamente al ROP.

LEA: Solo 4,4% de personas con pensión obligatoria ahorra en una voluntaria

Dos opciones a la balanza

De entrada, optar por cualquiera de las dos opciones aumentará el monto que el pensionado recibirá, pero se debe evaluar la rentabilidad que ofrecen estos fondos, las exenciones fiscales y las opciones de retiro de los ahorros.

Si el trabajador aporta 4,25% (¢4.250 por cada ¢100.000) de su salario cada mes durante 40 años, el saldo acumulado en el ROP le permitirá tener una pensión que rondará el 20% del salario de referencia cuando cumpla 65 años.

Lo mismo sucede en el régimen voluntario. Si una persona joven opta por ahorrar de forma voluntaria –en esas condiciones–, al momento de jubilarse podría percibir un saldo cercano al 20% de su salario, que se sumará a su pensión complementaria.

Respecto al aporte extraordinario al ROP, el secreto está en la constancia. “No deben ser aportes exageradamente grandes, pueden ser pequeños pero si son constantes, el impacto en el monto ahorrado es considerable”, dijo Héctor Maggi, gerente de la operadora de pensiones de la Caja Costarricense de Seguro Social.

Un ejemplo elaborado por esta administradora de fondos lo muestra.

Suponga que un trabajador, con un salario promedio de ¢350.000, aporta obligatoriamente al ROP desde diciembre de 2003. A febrero de este 2017, esa persona tendría un ahorro que supera los ¢5 millones.

Al agregar un aporte extraordinario de ¢10.000 al mes, desde que inició su aporte obligatorio, el ahorro al mismo corte excedería los ¢8,5 millones.

La diferencia entre ambos casos se vería también reflejada en la jubilación.

Otro caso, elaborado por Vida Plena, muestra que la pensión complementaria puede subir en más de ¢10.000 al mes, si logra ahorrar ¢2 millones de forma extraordinaria antes de que llegue a retirarse. Este ejemplo es para un hombre de 62 años, cuya pensión del régimen básico es de ¢800.000.

Otro detalle por estudiar es la rentabilidad.

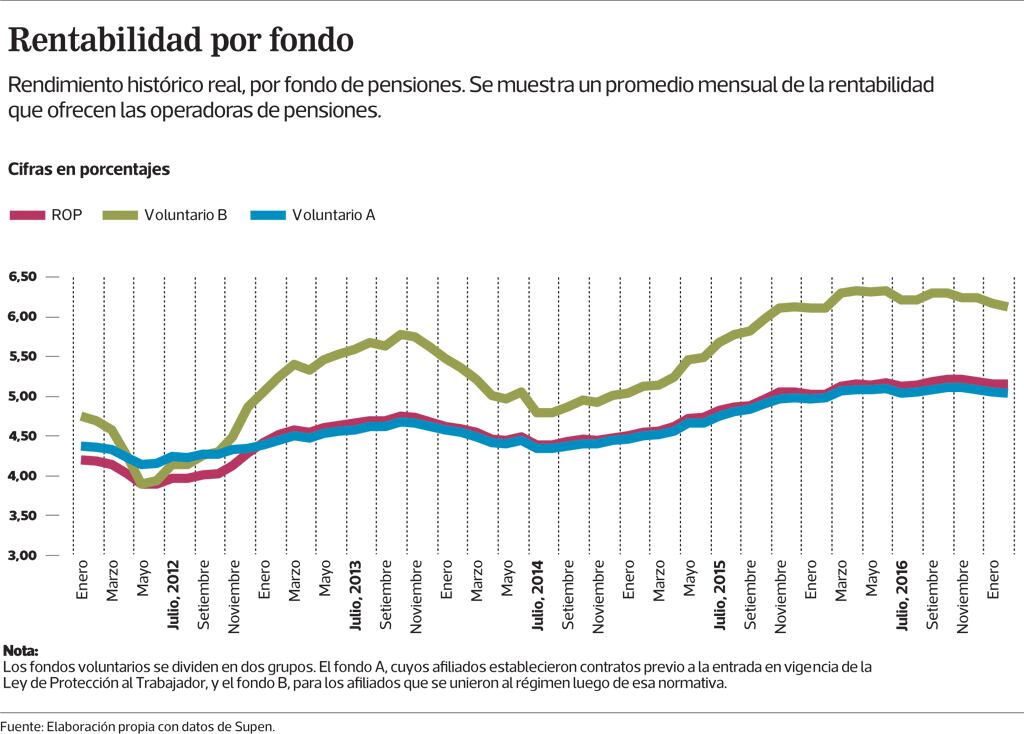

A febrero de este año, el ROP ofrece un rendimiento histórico real promedio de 5,15%, muy similar al que se observó hace un año. La cifra variará según la OPC.

LEA: ¿Puede la rentabilidad afectar su fondo de pensión?

Por su parte, el RVP consta del fondo A –cuyos afiliados establecieron contratos antes de la entrada en vigencia de la LPT– y del fondo B –para quienes se unieron luego de esa normativa–.

Al analizar la rentabilidad en colones, el grupo A muestra una cifra similar al ROP, pero la perspectiva cambia en el fondo B, que brinda un mayor rendimiento promedio (6,12%).

También, resulta necesario contrastar en qué difieren las opciones de retiro, entre el ROP y el régimen voluntario.

En los planes voluntarios suscritos después de la entrada de la LPT, si un afiliado quiere retirar su ahorro debe haber cumplido 57 años, contar con 66 meses de permanencia en el régimen y ser pensionado por algún régimen básico de pensiones.

Al cumplir al menos uno de esos requisitos, puede optar por un retiro total del ahorro o recibirlo de forma periódica.

Por su lado, la pensión complementaria se obtiene hasta que llegue el momento de pensión del régimen básico.

Si la pensión complementaria es igual o mayor al 10% de la básica, el afiliado podrá tener un programa de retiro programado. Si el monto es inferior al 10%, podrá realizar un retiro total.

Un afiliado pronto a pensionarse, que pretenda retirar en un solo tracto el ROP, debe asesorarse para determinar si es o no conveniente aplicar aportes extraordinarios, dijo Mauricio Rojas, gerente de BCR Pensiones.

Un beneficio adicional es que si toma un plan voluntario, puede exonerar de su salario parte del impuesto sobre la renta y cargas sociales, razón por la que operadoras como Popular Pensiones recomiendan esta opción.

LEA: ¿Es hora de que se afilie a un fondo de pensión voluntario?

Estos beneficios deben ser devueltos en caso de optar por un retiro anticipado, opción habilitada para afiliados con menos de 57 años y con una cotización mínima de 66 meses.

Esta nota fue modificada luego de su publicación.