Las operadoras de pensiones complementarias (OPC) están concentrando sus inversiones en el corto y mediano plazo, pese a que su naturaleza demanda lo contrario (a más largo plazo).

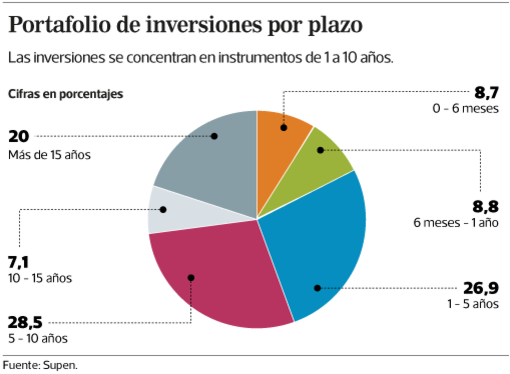

Una mezcla de tasas menos atractivas y pocos productos del mercado han hecho que, en el último año, el 55% de las inversiones de las operadoras estén en instrumentos con plazos entre uno y diez años.

El resto lo ocupan inversiones de 0 a 6 meses y de 6 meses a un año, que representan el 8,7% y 8,8% respectivamente, y el 20% inversiones de más de 15 años, según datos de las Superintendencia de Pensiones (Supen) a setiembre del 2017.

LEA MÁS: Tendencia al alza de las tasas de interés golpea rendimiento de los fondos de pensión

Pese a ello, durante este año parece haber una mejor distribución de las inversiones en plazos ya que, en el 2016, se concentraban en productos con tiempos de uno a cinco años, que representaban el 35% del total de las inversiones; mientras que de 5 a 10 años representaban el 22%; y las de más de 15 años, el 14%.

Realidades del mercado

La gestión de los portafolios en estos plazos está determinada por varios factores, entre ellos las expectativas de la alza de las tasas de interés que han surgido durante este año, que dieron pie a la concentración de las inversiones en plazos que dan mayor liquidez.

Juan Carlos Araya, director de Fondos de Terceros de BAC Credomatic, explicó que los fondos no quieren exponerse a caídas de precios, por lo que se concentraron en el corto plazo.

Sin embargo, admite que en los últimos meses la estrategia resultó contraproducente porque los plazos con duraciones cortas fueron los más afectados por el ajuste de tasas, mientras que las de cinco años o más presentaron menor volatilidad, y afectaron el rendimiento de las inversiones de las OPC, por lo que optaron por reforzar su estrategia de inversión internacional.

“La concentración en estos plazos se da por la conformación de nuestro mercado, en el que predominan las duraciones cortas. Buena parte del mercado prefiere ganar premios a cambio de mantener sus inversiones con liquidez relativa”, explicó Araya.

LEA MÁS: LEA: ¿Quiere aumentar su pensión? Hay dos vías para hacerlo

Además, el mercado local mantiene otra característica que dificulta la diversificación del portafolio de las operadoras: que existen muy pocos emisores privados que emiten en plazos superiores a los cinco años, pues la mayoría ofrece emisiones a un máximo de tres años.

El Gobierno y el Banco Central son los que emiten a plazos superiores a cinco años, pero las tasas son bajas y no resulta tan atractivo asumir el riesgo.

“La falta de opciones es lo que hace que se esté concentrando en el corto y mediano plazo”, explicó Hermes Alvarado, gerente de BN Vital.

Además, como el mercado bursátil nacional está compuesto en mayor medida por bonos que son sensibles a movimiento de tasas de interés de mercado, el riesgo cuando se invierte al largo plazo es mayor, otro factor que hace menos atractivos los productos, más en una coyuntura donde se espera que haya presiones al alza de las tasas de interés.

LEA MÁS: ¿Es hora de que se afilie a un fondo de pensión voluntario?

Jorge Vargas, jefe de la División Financiera de la Operadora de Pensiones Vida Plena, además aseguró que la situación del déficit fiscal está afectando la gestión de los portafolios.

“No se toman decisiones para contener el déficit, y si esto no se logra, la presión sobre las tasas de interés podría implicar nuevos ajustes por parte del Gobierno, y eso afectaría los portafolios de las operadoras; por eso se buscan plazos más cortos de inversión porque la incidencia de esos aumentos es menor que para los plazos más largos”, afirmó Vargas.

En medio de esta situación, las operadoras han estado concentrando sus inversiones en productos como depósitos a plazo, acciones, fondos de mercado de dinero y otros fondos a corto plazo, productos que le permiten administrar mejor la liquidez.

Araya admitió que, aunque los largos plazos resultan atractivos por la naturaleza de las operadoras, a nivel local el oferente es solo uno y eso hace que, en ocasiones, las operadoras deben acomodar sus estrategias a lo que presenta el emisor, y se hace más difícil la gestión del portafolio.

Frente a un panorama de tasas altas y mayor presión del déficit fiscal, es de esperar que la concentración en el corto plazo se mantenga.

LEA MÁS: ¿Puede la rentabilidad afectar su fondo de pensión?

Para Alvarado, cuando el premio por invertir a esos plazos sea razonable y justifique asumir ese riesgo, es probable que las operadoras aumenten la duración de los portafolios, pero mientras la expectativa de las tasas se mantenga al alza, se seguirá invirtiendo en esos plazos.