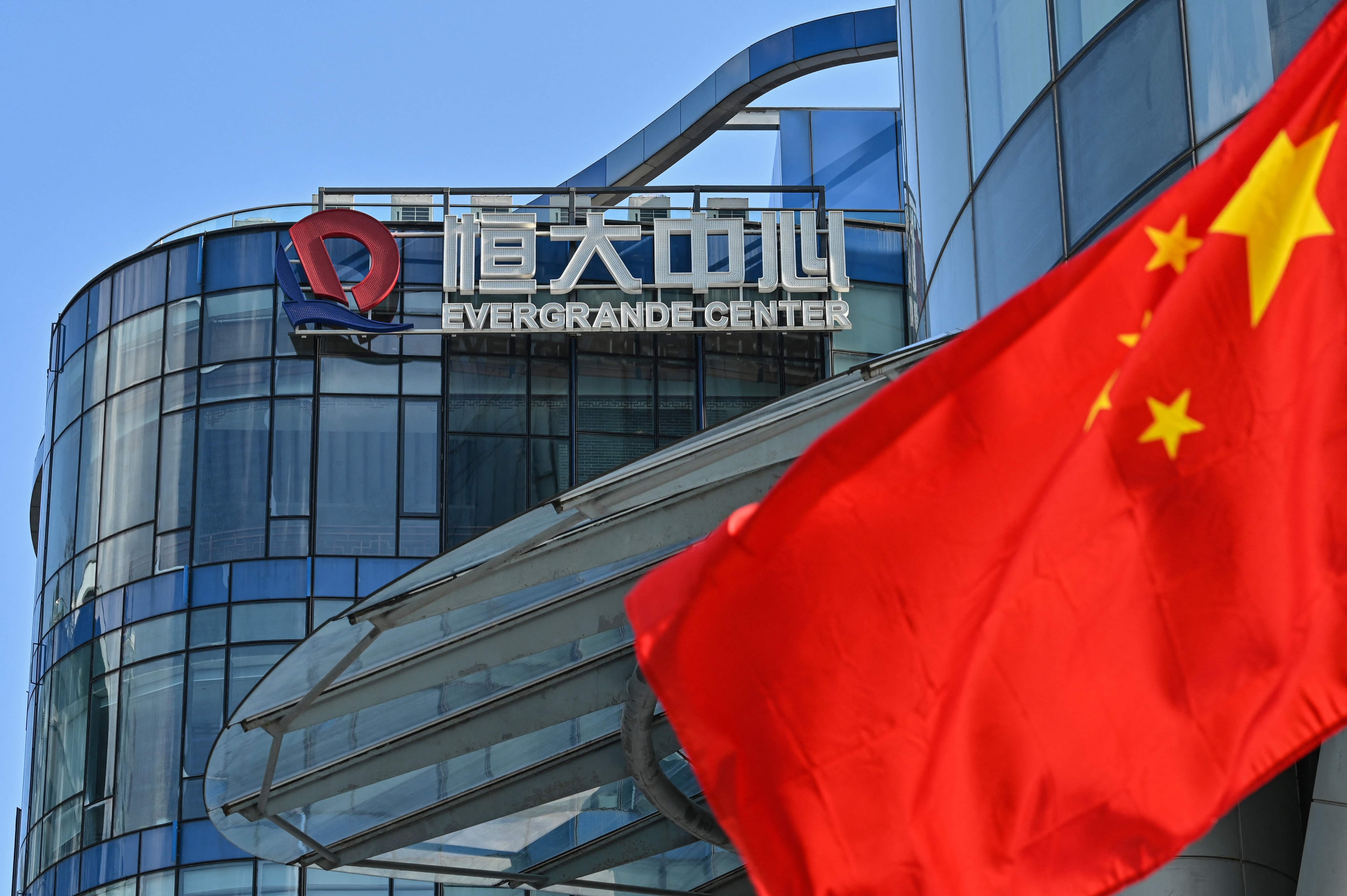

El atribulado gigante inmobiliario chino Evergrande suspendió este lunes sus operaciones en la bolsa de Hong Kong a la espera del anuncio de una “importante transacción”, en momentos en que lucha para afrontar una enorme deuda.

La decisión se produce en medio de informaciones de prensa según las cuales la firma del sector inmobiliario hongkonés Hopson Development Holdings planea adquirir el 51% de la filial de administración de propiedades de Evergrande, una operación que le permitirá a esta última aliviar su asfixiante situación financiera.

"Por pedido de la compañía, el comercio de acciones del Grupo China Evergrande se detuvo a las 9H00 del 4 de octubre de 2021 a la espera de la publicación por parte de la compañía de un anuncio que incluye información acerca de una importante transacción", dijo Evergrande en una declaración de bolsa.

LEA MÁS: Caso Evergrande, ¿cómo podría afectar una caída del gigante inmobiliario chino a Costa Rica?

El intercambio de acciones de Hopson también quedó interrumpido, de acuerdo con un comunicado de esta compañía.

Las acciones de Evergrande, que se encuentra al bordo del colapso, han caído cerca de 80% desde inicios del año.

De su lado, las acciones de la empresa de vehículos eléctricos del grupo, que la semana pasada desistió de cotizar en Shanghai, no fueron suspendidas y subieron cerca del 30% al cierre de la bolsa de Hong Kong, que cerró en cambio con una caída del 2%.

Deuda multimillonaria

Autoridades de la empresa han luchado con una crisis que le dejó una deuda de más de $300.000 millones de, desatando temores de un contagio en la economía china que algunos creen podría extenderse a todo el mundo.

La empresa dijo la semana pasada que vendería sus acciones por $1.500 millones en un banco regional chino para recaudar capital, mientras intenta pagar los intereses a los dueños de sus bonos.

Las autoridades chinas pidieron a los gobiernos locales prepararse para un posible colapso de Evergrande, según informes de la prensa estatal, lo que sugiere que es poco probable una intervención del gobierno para rescatar al gigante inmobiliario.

La empresa contrató a expertos como la firma de servicios financieros Houlihan Lokey, que aconsejó en la restructuración de Lehman Brothers cuando quebró durante la crisis financiera mundial de 2008, al intentar evitar un colapso.

Reguladores financieros de China también enviaron a un equipo de asesores en finanzas para evaluar a la empresa, según informes de prensa.

La firma accedió en septiembre a pagar los intereses sobre un bono local, pero no ha habido indicaciones sobre el pago de dos notas offshore, aunque tiene un período de gracia de 30 días antes de que se le considere en falta de pago.

"La primera obligación será asegurar que las personas que compraron casas reciban lo que adquirieron", dijo Bruce Richards, presidente de Marathon Asset Management. "Al final de la lista de prioridades están los tenedores de bonos offshore".

La falta de liquidez generó enojo público y protestas en sus oficinas en China, con inversionistas y proveedores que reclaman su dinero.

El grupo ha admitido que enfrenta "retos sin precedentes" y advirtió que podría no lograr hacerles frente a sus compromisos.

El mercado inmobiliario chino enfrenta un estricto escrutinio los últimos meses, debido a nuevas medidas del gobierno para evitar la especulación en el sector y contener su endeudamiento.

dan/rbu/mas/lm/mar/me