El 2018 estará caracterizado por la presión en las tasas de interés, una posible mayor devaluación del colón y la incertidumbre por el ambiente electoral.

Empero, es un año en el que también podrán sacar provecho los inversionistas ante la expectativa de rendimientos más altos.

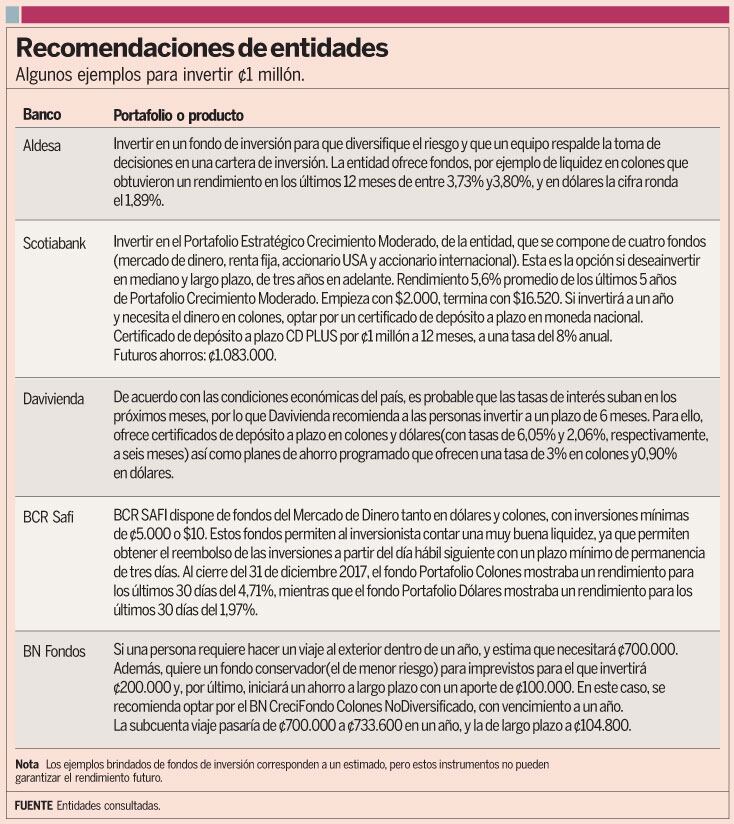

Ante este panorama, ¿qué pasa si tiene un ahorro, por ejemplo de ¢1 millón o su equivalente en dólares, pero no sabe cómo invertirlo?

Antes de que decida las características del ahorro que realizará, es necesario que conozca para qué quiere hacerlo, es decir, cuál es el objetivo de esa inversión.

LEA MÁS: Aumentos en tasas y tipo de cambio volátil marcarán el 2018

No es lo mismo que quiera ahorrar para viajar dentro de un año, que para cubrir la prima para comprar una casa en el largo plazo o pagar la universidad o cancelar gastos imprevistos.

Si tiene claro el objetivo de la inversión, esto le permitirá planificar cuándo necesita el dinero y según su apetito de riesgo y el panorama económico, cuál es el producto, plazo y moneda que se ajusta a sus necesidades.

Este paso también está asociado a la planificación de un presupuesto.

El mercado ofrece múltiples productos y opciones para invertir, ya sean fondos de inversión, certificados de depósito a plazo y cuentas de ahorro programado. Sin embargo, la recomendación dependerán de cada cliente.

También, la coyuntura económica y el apetito por el riesgo serán determinantes para conocer cómo se invertirá el dinero.

Al analizar el ambiente económico, hay varios factores que debe preguntarse antes de ahorrar.

¿En qué moneda requiero el dinero al vencimiento? ¿Cuál es la expectativa de devaluación? Y ¿cuál es la expectativa de tasas de interés?

Una de las características que vive la economía en la actualidad, tanto en dólares como en moneda nacional, es la expectativa de que las tasas de interés tendrán presiones al alza durante este 2018.

LEA MÁS: 2018 traerá más ajustes en las tasas de interés en dólares

Si tiene ese ¢1 millón en colones, y lo necesita en esa misma moneda dentro de un año, no le conviene pasarlo a dólares, porque el diferencial cambiario le puede consumir los rendimientos ante la expectativa de devaluación.

Si por ejemplo, desea ahorrar ese ¢1 millón para un gasto que realizará en moneda nacional, en el mediano plazo, entonces puede optar por un certificado de depósito a seis meses.

LEA MÁS: Actividad económica dejó de decrecer en noviembre, pero sigue por debajo de hace un año

Con la expectativa de alza en las tasas, se recomienda invertir a un plazo no muy extenso para poder renegociar a una tasa más alta en cada vencimiento, explicó Juan Carlos Cerdas, analista de Mercados de Banco Lafise.

En colones, la banca estatal ofrece una tasa de 5,46% para ahorros a seis meses plazo y la banca privada ofrece 5,76%.

La mejor oferta la brinda la plataforma Central Directo del Banco Central, que paga 8,10% por el mismo plazo.

Este sistema está abierto a todo público, ofrece opciones de inversión en colones y dólares, en plazos que van desde un día hasta 60 meses y, por sus altos rendimientos, se posiciona como la gran opción para los inversionistas en este 2018.

Entre tanto, si requiere los ahorros en dólares, entonces es necesario conocer cuáles son las perspectivas de devaluación.

Si la expectativa es de que habría una devaluación acelerada, el inversionista puede convertir sus ahorros de colones a dólares de inmediato y hacer la inversión.

Si por el contrario, se espera una devaluación moderada, sería mejor invertir en colones y al vencimiento realizar el canje de moneda, dado que los rendimientos en colones por lo general son más altos, explicó Hermes Alvarado, gerente de BN Vital.

En este 2018, se prevé que el tipo de cambio sea más volátil que hace un año y este será un factor por considerar si desea ahorrar en dólares o si su objetivo está alineado con el tipo de cambio, por ejemplo, con la compra de una casa o carro, ya que los precios de estos bienes se establecen en dólares en el Costa Rica.

Si lo que busca es ahorrar a largo plazo para un gasto en dólares, puede beneficiarse de la devaluación del colón y por tanto, invertir a un año.

Si hoy ahorra $1.770 (¢1 millón), ese monto se traducirá en ¢1.036.000 dentro de un año, con la devaluación esperada a 12 meses, según la más reciente encuesta a economistas del Banco Central (3,6%).

A lo anterior se le debe sumar el rendimiento en dólares actual de 2,77% (entre los bancos estatales).

Esto podría compensar la brecha entre las tasas de interés, ya que actualmente el premio por ahorrar en colones es mayor al de dólares.

En términos generales, las decisiones de inversión de este año deberán alinearse a un panorama de incertidumbre electoral, las dudas sobre cómo manejará el Ministerio de Hacienda el déficit fiscal y cuán dinámica será el alza de las tasas de interés internacionales, entre otros.

Ante este panorama, lo recomendable sería mantenerse en plazos de inversión cortos (un año o menos) y volver a analizar cómo está el ambiente económico al vencimiento.

Bajo esa línea, los fondos de inversión más accesibles y de menor riesgo son los de mercado de dinero.

De nuevo, se repite la dinámica: la opción de invertir en dólares en estos fondos debería ser adoptada si quiere protección ante la devaluación y la de colones para muy corto plazo. Si se invertirá en el mediano y largo plazo mejor hacerlo en dólares, explicó Víctor Chacón, director ejecutivo de la Cámara de Fondos de Inversión (Cafi).

A diciembre anterior, la opción que ofreció el mayor rendimiento en colones, en los últimos 12 meses, fue el fondo Popular Liquidez Mixto Colones No Diversificado (4,22%).

En dólares, también destacó Popular Liquidez Mixto Dólares No Diversificado y Liquidez Dólares Vista No Diversificado, con 2,15%.

Sobresale que estos rendimientos corresponden a lo mostrado en los últimos 12 meses y no garantizan el rendimiento futuro que tendrá el producto.

A diferencia de un certificado de depósito a plazo, el fondo de inversión no puede garantizar el rendimiento que obtendrá el inversionista pero sí puede mostrar un histórico de su comportamiento a modo de referencia.

Es ahí en donde entra la importancia de analizar el riesgo y no solamente el rendimiento.

Para medir el apetito por el riesgo, es necesario conocer el perfil del inversionista.

Esto permitirá que la administradora de los fondos le ofrezca un producto afín a la aversión al riesgo, la situación patrimonial y la edad del cliente.

El perfil va desde un inversionista conservador que busca mantener su capital –aunque obtenga un rendimiento menor al del mercado– hasta uno sofisticado, que está dispuestos a asumir pérdidas con tal de recibir más rentabilidad.

La principal ventaja que ofrecen es que democratizan la capacidad de inversión, que significa que el pequeño inversionista participa de los beneficios derivados de las inversiones a gran escala, con rentabilidades más competitivas y diversificación del riesgo, explicó el gerente de BCR SAFI, Álvaro Camacho de la O.

En un fondo de inversión, puede iniciar el ahorro con ese ¢1 millón que tiene disponibles, pero también deberá hacer aportes mensuales o periódicos.

Entonces, mida su objetivo, defina en qué plazo quiere lograrlo y elija el producto según su apetito por el riesgo y no solo por el rendimiento que le ofrece.