En lo que llevamos del 2017, los bancos privados registran una colocación más dinámica de créditos de vivienda y un mayor crecimiento en este rubro.

Por su lado, el giro de estos préstamos entre los bancos públicos, las mutuales, las cooperativas y otras entidades también crece, pero a un ritmo menor al de año pasado.

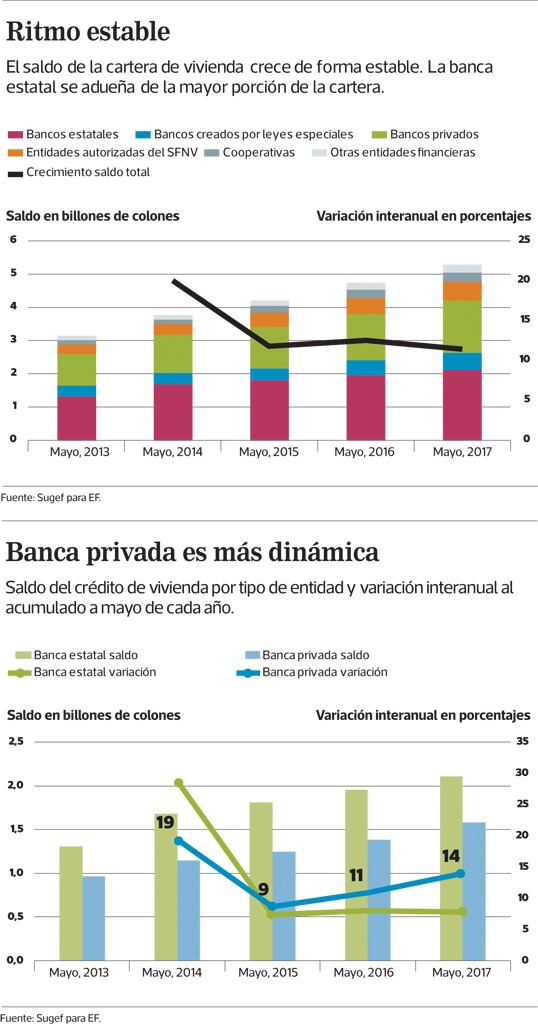

Estos resultados provienen del análisis del saldo principal de la cartera de créditos de vivienda a mayo 2017, con cifras de la Superintendencia General de Entidades Financieras (Sugef).

Para el resto del año, la expectativa es que el dinamismo en los préstamos hipotecarios sea menor.

Primero, en colones, el aumento de la Tasa Básica Pasiva (TBP) puede bajar el incentivo del público a endeudarse en esta moneda.

Segundo, en dólares, la incertidumbre que generó el incremento del dólar en mayo también pueden ir en contra de una mayor colocación.

LEA: ¿Quiere una casa de $150.000? Entonces, necesita un ingreso de ¢2 millones

Créditos en dólares no crecen

Al quinto mes del año, la entrega de préstamos de vivienda alcanzó un saldo de ¢5,2 billones y un repunte interanual de 11,4%.

Ese dinamismo es muy similar al registrado hace uno (12,5%) y dos años (11,8%), pero el mercado no lo califica como “estancamiento”, ya que el resultado está alineado a una actividad económica que (a mayo) también registró un crecimiento muy similar al del año pasado.

LEA: Actividad Económica creció 3,87% en mayo, dinamismo muy similar al visto hace un año

En general, la actividad crediticia ha reflejado menores tasas de crecimiento, en un contexto de presiones sobre las tasas de interés (en colones y en dólares) y sobre el tipo de cambio.

La banca pública es la que continúa captando la mayor porción de los créditos de vivienda del mercado, con el 40% del saldo, seguido de la banca privada (30%).

Por banco, la participación está dominada por el Banco Nacional de Costa Rica (BNCR), el Banco de Costa Rica y BAC San José, en ese orden. Estas entidades captan el 52% del saldo, según información del BNCR.

En esa lista siguen el Popular, las cooperativas, Scotiabank y otros.

Más allá de esa participación, el crecimiento es liderado por los bancos privados, mientras los bancos públicos crecen menos y redujeron el ritmo respecto del año pasado.

El enfoque de la banca pública en la colocación de créditos en colones, por un tema de riesgo cambiario y un panorama de subida de tasas de interés en dólares, explica gran parte de ese resultado.

De acuerdo con Rodrigo Ramírez, de la gerencia de Crédito del Banco de Costa Rica, ese resultado se ve influenciado por que, por ejemplo, el BCR se ha enfocado en financiamiento en moneda local, a diferencia de otras entidades que han colocado en moneda extranjera, lo que provoca diferencias en los crecimientos mostrados.

De hecho, la cartera de crédito de vivienda en dólares del BCR no creció entre mayo de 2016 y mayo de 2017, y en moneda local repuntó un 4%.

Por su parte, Jorge Agüero, director general de la subgerencia de Desarrollo y Personas del Banco Nacional, explicó que el comportamiento del dólar y lo que seto pueda incidir en la decisión del tomador del crédito afecta el comportamiento del crédito hipotecario.

También, a mayo, la cartera de vivienda del Nacional creció 15% interanual en colones, pero decreció en dólares.

Las mutuales, por su lado, tampoco han percibido un repunte en su cartera de vivienda en dólares, pero en colones las cifras son más alentadoras.