Los canjes de deuda se han convertido en la “llave maestra” que ha utilizado el Gobierno para sobrellevar el problema fiscal y ahora vuelven a jugar un papel importante para la gestión de los vencimientos del 2017.

Este mecanismo se asomó con fuerza en el 2015, cuando adquirió relevancia como opción de fondeo y desde entonces su aplicación se ha acelerado sin pausa.

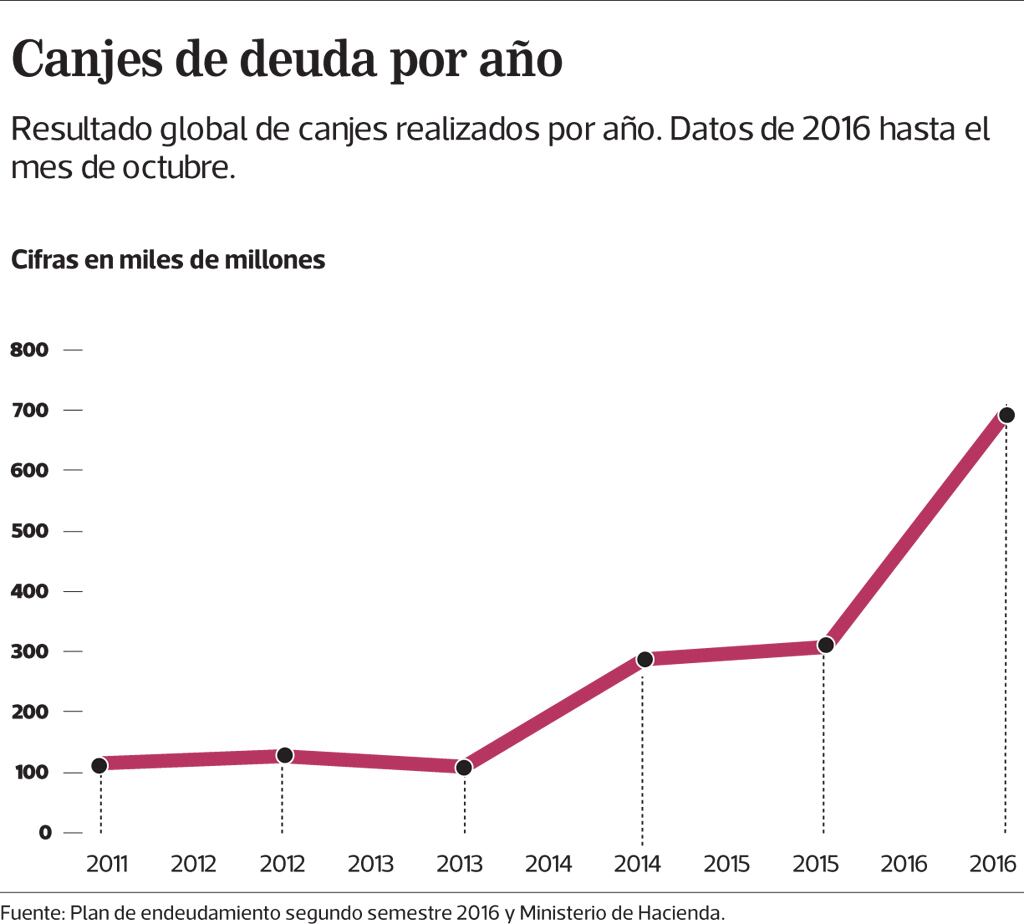

Entre enero y octubre de 2016, el monto canjeado de la deuda superó en un 127% la cifra del 2015.

Este dinamismo se explica en la intención del Ministerio de Hacienda de administrar su deuda sin generar presiones en las tasas de interés locales.

Precisamente, desde hace varios meses, la autoridad hacendaria empezó el traslado de los vencimientos del 2017 hacia un largo o, inclusive, muy largo plazo.

Con esta movida, seguiría comprando tiempo para atender sus obligaciones. Ya logró que los vencimientos del próximo año representen solo el 9,3% de los vencimientos totales de la deuda, menores a los de 2018 (11,2%), según datos a setiembre.

Dado que no hay opciones externas de financiamientos del déficit, la estrategia de canjes seguirá siendo útil, de la mano con la subastas inversas y la ya conocida plataforma Tesoro Directo.

Canjes más dinámicos

Desde 2015, el Ministerio de Hacienda comenzó a utilizar este mecanismo más activamente.

En ese año, los intercambios acumularon ¢305.930 millones, cifra que superó las expectativas y se ubicó un 7% por encima del monto registrado un año atrás.

Durante este 2016, la cifra al corte de octubre alcanzó los ¢695.004 millones, más del doble que un año atrás.

Ese monto fue acumulado en tan solo diez operaciones, que canjearon títulos que vencían entre 2,5 y 11,5 meses.

La operación más reciente se realizó con un bono al vencimiento al 2050 –el de más largo plazo que registra Hacienda hasta el momento–, que fue intercambiado por títulos que vencían en 2017 y 2018.

La gestión de los canjes contribuye a que el Gobierno no presione el mercado local, pero otros factores también han ayudado con el resultado.

“Uno es que el gasto por salarios del Gobierno prácticamente no ha crecido gracias a la baja inflación”, dijo Mauricio Hernández, gerente de Prival Adivisory and Strategy de Prival Bank.

Las remuneraciones crecieron un 3,4% en el acumulado a setiembre de este año, respecto al mismo periodo de 2015.

Otro factor a favor fue la labor conjunta de Hacienda con el Banco Central de Costa Rica (BCCR), que ha generado una tendencia a la baja en los intereses.

El Central bajó la Tasa de Política Monetaria (de 5,25% a 1,75% desde el inicio del 2015) para transmitir ese menor costo del fondeo hacia las demás tasas de la economía, comentó Pedro Aguilar, jefe de Análisis Económico de Aldesa.

Aún así, las tasas están cerca de su nivel piso y el margen para canjear deuda, sin generar presión, se va estrechando.

Hace un año, las expectativas apuntaban a que la Tesorería no correría la misma suerte en el 2017, por el sinsabor de la situación fiscal.

Hoy, ese sentimiento continúa ante la ausencia de la regla fiscal, pero el manejo de la deuda permite pensar que la reducción de vencimientos para el próximo año generará estabilidad.

En el 2015, cuando se reactivaron los canjes, había una preocupación porque los títulos ofrecidos para intercambiar incluían periodos cortos, por lo que se estimaba que el Gobierno podrían llegar a enfrentar vencimientos importantes en el 2017.

“Sin embargo, en los periodos siguientes, se han ampliado los plazos significativamente, y la Tesorería ha logrado el objetivo de que el uso de ese instrumento no ponga presiones excesivas en las tasas de interés de corto plazo”, dijo Edgar Ayales, exministro de Hacienda.

Claro está que, en adelante, un cambio en el índice de precios, en las tasas de interés internacionales o la no llegada de la tan esperada reforma fiscal, podrían complicar el ambiente que, hasta el momento, mantiene un clima alineado a favor.

Esa serie de factores aumentarían las necesidades de financiamiento del Gobierno, generando así una mayor presión en las tasas de interés locales.

Intercambios mensuales del Ministerio de Hacienda y sus características.

| Mes | Plazo promedio al vencimiento (meses) | Tipo de Títulos | Cantidad Canjes |

|---|---|---|---|

| Enero | 3,4 | Tasa Fija Colones | 1 |

| Abril | 2,5 | Tudes | 1 |

| Mayo | 3,5 | Cero Cupón, Tasa Fija, Tudes | 2 |

| Junio | 9,8 | Tasa Fija, Tasa Básica | 1 |

| Julio | 5,2 | Cero Cupón y Tasa Fija Dólares | 1 |

| Agosto | 7,9 | Cero Cupón, Tasa Fija Colones y Tasa Fija Dólares | 2 |

| Septiembre | 9,2 | Tasa Fija Colones | 1 |

| Octubre | 11,5 | Tasa Fija Colones | 1 |