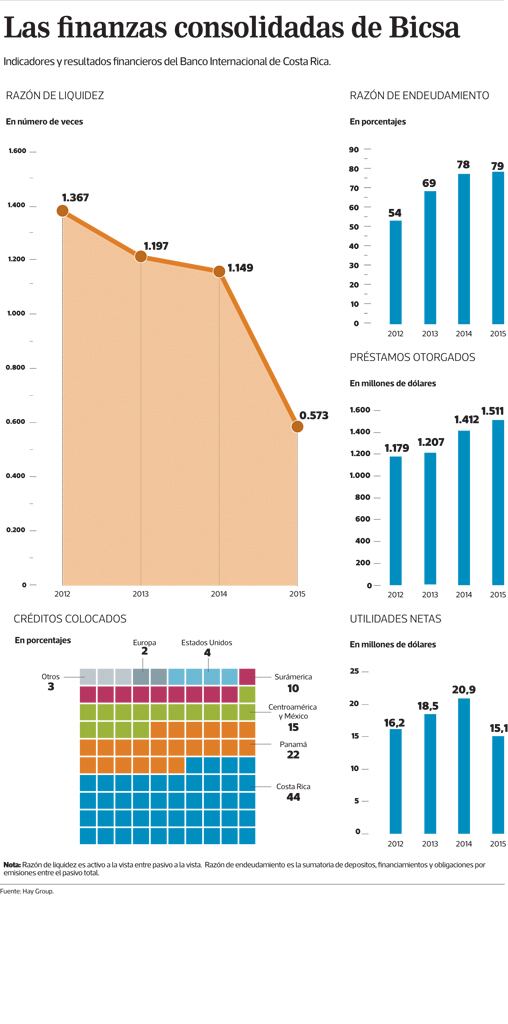

En el 2015, el Banco Internacional de Costa Rica (Bicsa) vio como sus niveles de activos líquidos bajaron y, al mismo tiempo, el costo de su endeudamiento subió.

Además de pagar más por el financiamiento recibido, el saldo también se elevó, aunque esto viene sucediendo desde hace varios años.

Las utilidades de la entidad también se vieron afectadas el año pasado, pues reportaron un descenso del 28% según los estados financieros publicados por Bicsa.

Las ganancias se redujeron porque aumentaron los gastos por el pago de intereses y por mayores provisiones contra pérdidas por préstamos otorgados; todo a pesar de que sus gastos administrativos descendieron.

Los números golpearon hasta la utilidad operativa, según se puede observar en la información auditada.

La operación de Bicsa cobró relevancia en semanas recientes debido a que un informe técnico del Banco Nacional –socio minoritario– cuestionó los niveles de liquidez y la concentración de los depositantes.

Bicsa, que también pertenece en un 51% al Banco de Costa Rica, registró ganancias de $15 millones en el 2015 y su activo alcanza $1.852 millones. Su cartera crediticia neta para ese periodo fue de $1.511 millones, tras un crecimiento del 7%.

Dinero inmediato

Respecto a la liquidez, a la hora de obtener un cociente de activos entre pasivos a la vista se aprecia un deterioro en el 2015.

Mientras que en el 2014, el Banco contaba con dinero líquido para enfrentar en 1,15 veces las obligaciones de muy corto plazo, para el siguiente año esa razón financieras bajó a 0,6 veces.

Sin embargo, la firma calificadora Fitch Ratings no consideró que este factor sea un inconveniente, pero sí mencionó que el riesgo de refinanciamiento en el corto plazo es “relevante”, y que requiere de una gestión activa para asegurar la renovación de las fuentes de fondeo.

“La institución cuenta con un nivel de liquidez aceptable en la forma de disponibilidades e inversiones que representan 16,6% del total del pasivo financiero”, dice el informe de Fitch, emitido el 17 de marzo del 2016.

Para la firma calificadora, las limitaciones de liquidez y la concentración de pasivos podrían ser mitigadas por el soporte potencial de los accionistas.

Por su parte, el presidente de la junta directiva de Bicsa, el abogado y exdiputado Francisco Molina Gamboa, explicó que la disminución de la liquidez coincide con la estrategia trazada.

Molina detalló que lograron un financiamiento de más largo plazo en el 2015, por lo que se redujeron los niveles de liquidez para ajustarlos a las “necesidades reales” del Banco.

“La liquidez reportada en abril 2016 es de 51,6% (de acuerdo con la medición del banco), lo cual excede el 30% requerido y los promedios reportados durante el 2015 excedían el 60%, más del doble requerido”, mencionó el jerarca.

Precisamente, la opinión técnica emitida por su accionista minoritario, el Banco Nacional de Costa Rica (BNCR), cuestionó la capacidad del banco de enfrentar una alta demanda de recursos líquidos.

En el informe de la subgerencia general de riesgo del BNCR –presentado a la junta directiva de esa entidad–, se señalaron dos problemas que podrían demandar la apertura de una línea de crédito, a saber, la disponibilidad de dinero y la concentración de depósitos, según publicó el diario La Nación el pasado 7 de mayo.

El tema desembocó en valorar la posibilidad de que el BNCR venda al Banco de Costa Rica el 49% de las acciones que posee.

Sin embargo, en un comunicado oficial, la administración del BNCR negó esa posibilidad y solamente acordó pedir a su administración hacer una valoración integral de Bicsa y determinar la conveniencia o no de mantener esa inversión.

Para el exgerente bancario Carlos Fernández, la liquidez es un asunto solucionable.

Añadió que en caso de que Bicsa requiera dinero de manera inmediata tiene cómo obtenerlo mediante una recuperación en los créditos y por medio de una cuenta denominada valores disponibles para la venta, que al final del 2015, tenía $100 millones.

Otra fuente ligada al sector financiero, que conoce el banco, pero solicitó el anonimato, coincidió con la idea de Fernández, al decir que un eventual problema de liquidez se soluciona mediante un plan a nivel administrativo, el cual podría incluir un ajuste a los calces de plazos de las captaciones con respecto a las obligaciones.

El fondeo o el financiamiento de Bicsa ha aumentado en los últimos cuatro años. Los que más ha subido son los depósitos que recibe del público y en segundo lugar los préstamos recibidos.

Aunque la razón de pasivos entre el patrimonio de la entidad se ha mantenido estable, la relación que mide las obligaciones que tienen algún costo sí presenta un aumento en los últimos años.

Según los cálculos hechos por EF, el 79% del pasivo paga algún interés. Este porcentaje aumentó con claridad desde el 2014.

Molina añadió que durante el 2015 se implementó una estrategia agresiva por mejorar la estructura de fondeo que dio como resultado mayores captaciones a plazos mayores, que normalmente implican mayores costos.

“En cuanto al crecimiento del endeudamiento no es más que un efecto normal en la dinámica de una institución como Bicsa”, mencionó su representante.

Según Fitch, el riesgo está en la concentración, pues 20 depositantes representan el 40% del total de depósitos.

Para Fernández, el nivel de apalancamiento es suficiente como para considerarlo algo alejado de los valores que se consideran normales en términos internacionales.

Agregó que, por el momento, el endeudamiento es razonable, pero que debe vigilar que el patrimonio crezca aún más que sus activos y de esa manera pasar a ser un banco más sólido.

La calificadora considera que la capitalización de Bicsa es buena y que los indicadores asociados a este componente aumentaron en el 2015 (12,35%) debido a un menor crecimiento de la cartera crediticia, pero que se espera que se recupere para el 2016.